Merger EXCL dan FREN: Dampak & Proyeksi Masa Depan

- The Investor Team

- December 24, 2024

- 7:38 pm

Daftar Isi

ToggleEXCL dan FREN

Baru-baru ini merger antara dua perusahaan telekomunikasi besar yaitu XL Axiata (EXCL) dan Smartfren Telecom (FREN) menjadi perbincangan hangat di kalangan investor. Banyak yang bertanya-tanya, bagaimana bentuk transaksi ini akan dilakukan, apa yang akan terjadi pada nasib pemegang saham kedua perusahaan, dan seperti apa gambaran kinerja proforma perusahaan gabungan setelah merger ini?

Penyebab Merger Dilakukan

Pada aksi korporasi ini sebenarnya tidak hanya ada dua perusahaan saja yang merger, tapi ada tiga perusahaaan yaitu PT XL Axiata Tbk (EXCL), PT Smartfren Telecom Tbk (FREN), dan PT Smart Telcom (SmartTel), dimana SmartTel ini adalah anak usahanya FREN. Dengan dilakukannya merger akan menghasilkan nilai gabungan pra-sinergi mencapai lebih dari Rp 104 triliun (US$ 6,5 miliar). Penggabungan ini akan membentuk entitas telekomunikasi baru bernama PT XLSmart Telecom Sejahtera Tbk (XLSmart), yang akan menjadi kekuatan baru di sektor telekomunikasi dalam menghadapi pesaing lain seperti Telkomsel dan Indosat.

XLSmart memanfaatkan kombinasi kekuatan dari XL Axiata, Smartfren, dan SmartTel dalam meningkatkan kualitas dan perluasan bisnisnya untuk menghadapi para pesaingnya. Merger ini juga diharapkan bisa memberi sinergi biaya yang signifikan, dengan perkiraan sinergi sebelum pajak mencapai US$ 300-400 juta setelah selesainya proses integrasi jaringan strategis dan optimalisasi sumber daya.

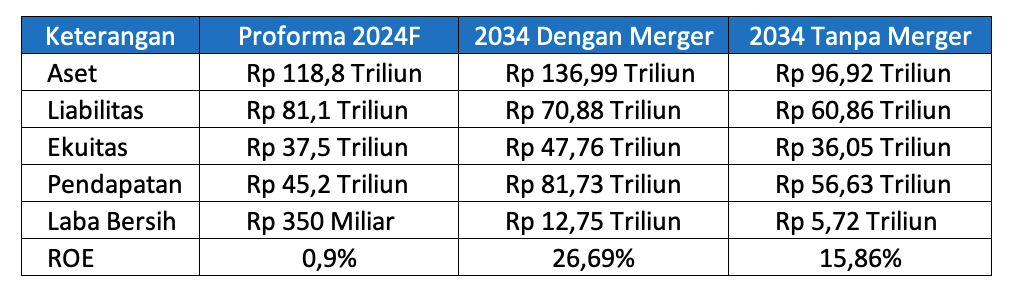

Merger ini juga akan meningkatkan total pelanggan seluler, dimana pada Q3 2024, EXCL memiliki jumlah pelanggan mencapai 58,6 juta sedangkan Smartfren 35,9 juta. Sehingga jika digabungkan akan menjadi 94,5 juta. Sebuah angka yang besar dalam menyaingi pesaingnya meskipun masih cukup jauh juga, seperti Telkomsel yang memiliki jumlah pelanggan mencapai 158,4 juta, sedangkan Indosat mencapai 98,7 juta. Pangsa pasarnya XLSmart sendiri akan mencapai 27%.

Kemudian dari sisi pendapatan EXCL dan FREN jika digabungkan menghasilkan proforma mencapai Rp 45,4 triliun, dengan EBITDA Rp 22,4 triliun.

Rincian Transaksi Merger

Ada beberapa poin penting terkait transaksi ini, seperti XL Axiata yang akan menjadi entitas yang bertahan, sedangkan Smartfren dan SmartTel akan meleburkan diri menjadi bagian dari XLSmart. Kemudian Axiata Group Berhad dan Sinar Mas akan menjadi pemegang saham pengendali bersama, masing-masing memegang 34,8% saham XLSmart. Pada saat selesainya transaksi, pemerataan kepemilikan saham akan membuat Axiata Group Berhad (Pengendali EXCL) menerima US$ 475 juta (pembayaran dari Sinarmas Grup dalam rangka pemerataan pengendali). Penyelesaian merger ini diharapkan selesai pada semester pertama tahun 2025 nanti.

Bagaimana dengan mekanisme transaksi penggabungan ini?

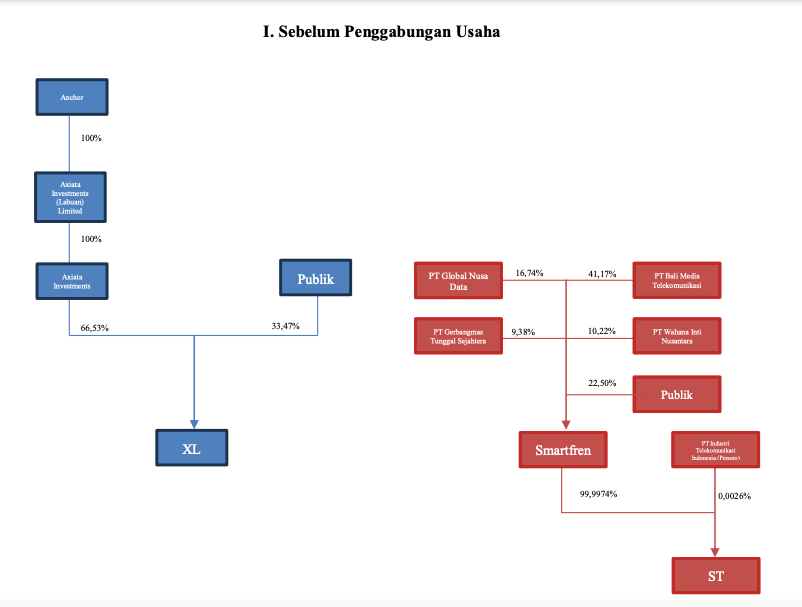

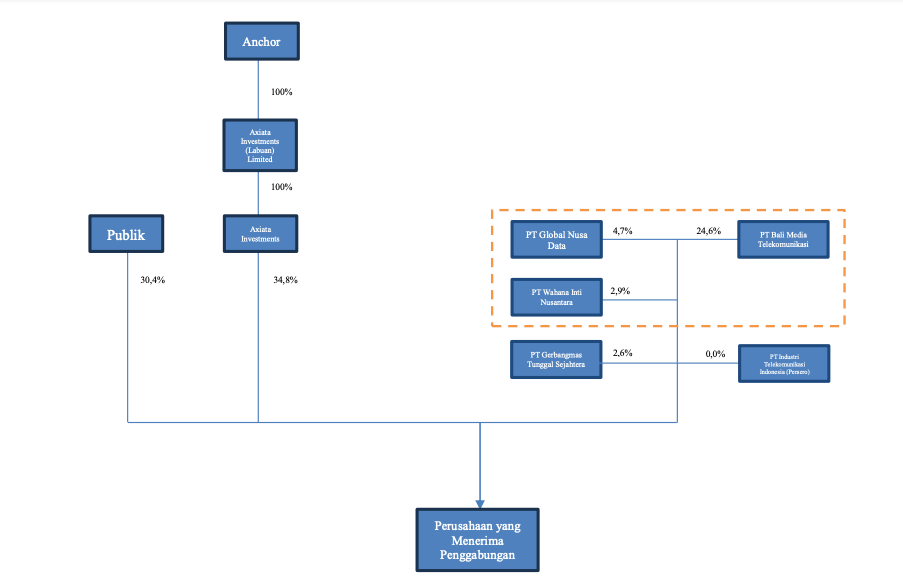

Jadi sebelum penggabungan usaha, Axiata Investment merupakan pengendali EXCL dengan memegang kepemilikan 66,53%, dengan publik memegang 33,47%. Sedangkan untuk FREN, ada 4 perusahaan yang yang menjadi pengendali, dimana keempatnya adalah bagian dari grup Sinar Mas dengan total kepemilikan mencapai 77,5%, sedangkan kepemilikan dari publik hanya 22,5%. Sedangkan untuk SmartTel itu dipegang 99,9974% oleh FREN, sisanya 0,0026% dipegang oleh PT Industri Telekomunikasi Indonesia.

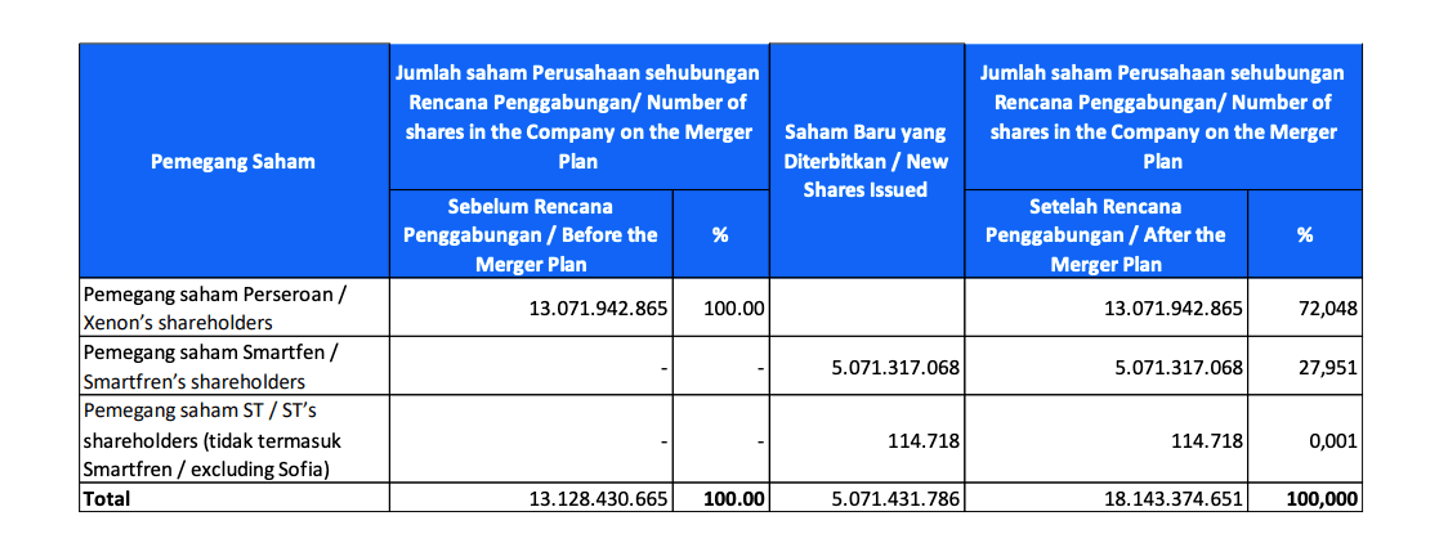

Dalam melancarkan transaksi tersebut, nantinya akan ada penerbitan saham baru sebesar 5.071.431.786 lembar saham dari perusahaan gabungan, sehingga rasio merger setelah penggabungan untuk pemegang saham EXCL sebesar 72,048%, FREN 27,951%, dan SmartTel 0,001%.

Selanjutnya akan ada perturakan saham dalam proses merger ini karena EXCL akan tetap listing, sedangkan FREN akan melebur ke EXCL, pertukaran tersebut memiliki rasio setiap 1 saham FREN itu setara 0,011 saham EXCL, atau butuh 91 saham FREN untuk memperoleh 1 saham EXCL (jika kita hitung dengan harga saham FREN saat ini yang mencapai Rp 23/saham, 91 saham dikali dengan Rp 23, maka hasilnya Rp 2.093. Ini mendekati harga per lembar saham EXCL saat ini yang ada di level sekitar 2.240/saham).

Disini ada 2 istilah yang perlu dipahami, yaitu Anchor dan Stellar. Anchor adalah pemilik manfaat utama dan pengendali EXCL, sedangkan Stellar adalah pengendali FREN dari grup Sinar Mas, dengan Franky Oesman Widjaja sebagai pemilik manfaat utama.

Kemudian hasil penggabungan akan seperti gambar di bawah ini, dimana Axiata Investment akan memiliki persentase kepemilikan 47,9% dari perusahaan gabungan, kemudian publik 30,4%. Dan dari Sinar Mas akan memiliki sekitar 21,7% (yang sudah termasuk dari Stellar dan PT Gerbangmas Tunggal Sejahtera).

Setelah penggabungan usaha, masih ada transaksi lagi yaitu penyetaraan saham agar kepemilikan kedua pengendali bisa sama. Yaitu dengan cara Axiata Investments akan mengalihkan 2.383.446.894 saham (13,14% kepemilikan Perusahaan gabungan) ke PT Bali Media Telekomunikasi (BMT) dengan konsiderasi tunai sebesar US$ 475 juta (sekitar Rp 7,5 triliun).

Setelah penyelesaian transaksi pengalihan saham tersebut, Axiata Investments akan memegang 34,8% kepemilikan dan BMT akan memegang sekitar 24,6%. Secara total untuk stellar akan memegang kepemilikan sebesar 32,2%, dan PT Gerbangmas Tunggal Sejahtera yang juga bagian Sinar Mas akan memegang secara langsung 2,6% kepemilikan. Jadi transaksinya sudah selesai, dimana Axiata Group Berhad dan Sinar Mas sama-sama memiliki 34,8% saham Perusahaan gabungan ini.

Nasib Pemegang Saham yang Tidak Setuju dengan Merger

Tentu saja sebagian pemegang saham pasti akan ada yang tidak setuju dengan merger ini. Nah disini akan ada Solusi buat mereka yang tidak setuju, yaitu akan ada buyback saham yang dilakukan perusahaan. Dimana EXCL akan melakukan buyback di harga Rp 2.350 per saham (dengan nilai yang tidak melebihi 10% dari total saham yang diterbitkan, atau hanya 1.312.843.066 saham dari total saham beredar). Anggaran buyback mencapai Rp 3,08 triliun.

Bagaimana dengan FREN? Berdasarkan laporan keuangan FREN posisi 31 Desember 2023 dan 30 September 2024, kekayaan bersih FREN lebih kecil dari jumlah modal ditempatkan, sehingga FREN tidak bisa melakukan buyback saham. Dengan hal tersebut, EXCL akan bertindak sebagai pembeli siaga untuk buyback saham FREN, dengan syarat dana maksimum untuk buyback EXCL sendiri masih ada sisa.

Lalu bagaimana jika anggaran buyback EXCL sudah habis, sedangkan masih ada investor yang tidak setuju dengan merger ini? Nantinya dari Axiata Investments dan Stellar akan membeli saham yang masih bersisa dengan porsi yang sama. Sehingga semua investor yang tidak setuju dari merger ini akan tetap dibuyback.

Proforma Kinerja Laba Rugi

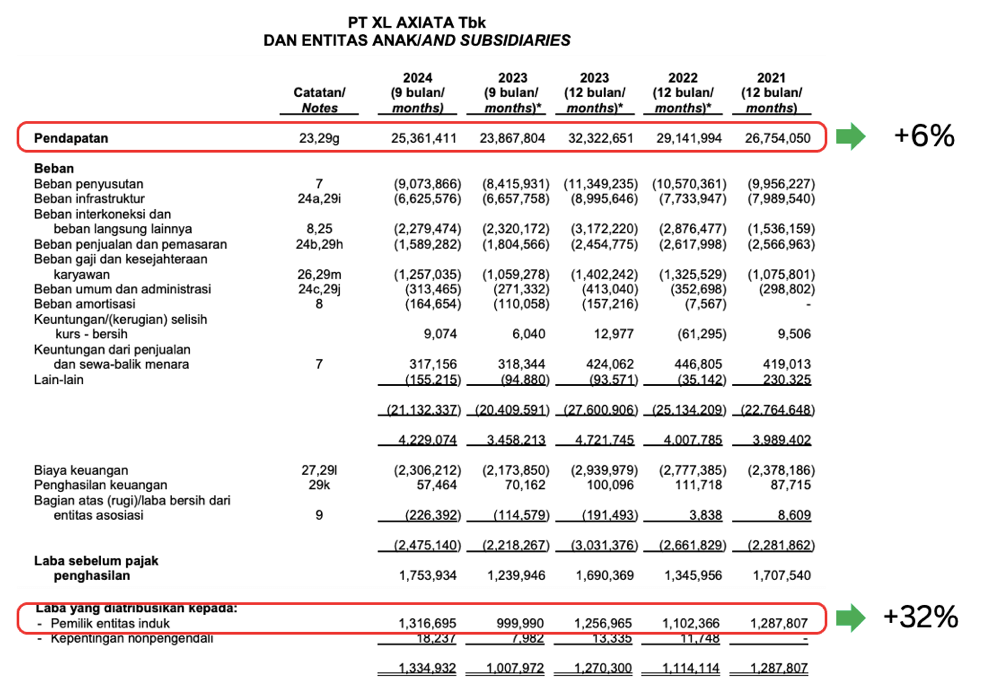

Pada laporan keuangan Q3 2024, EXCL memiliki kinerja yang solid, dimana pendapatannya naik 6% dari Rp 23,8 triliun menjadi Rp 25,3 triliun. Laba bersihnya juga naik 32% dari Rp 999,9 miliar menjadi Rp 1,3 triliun.

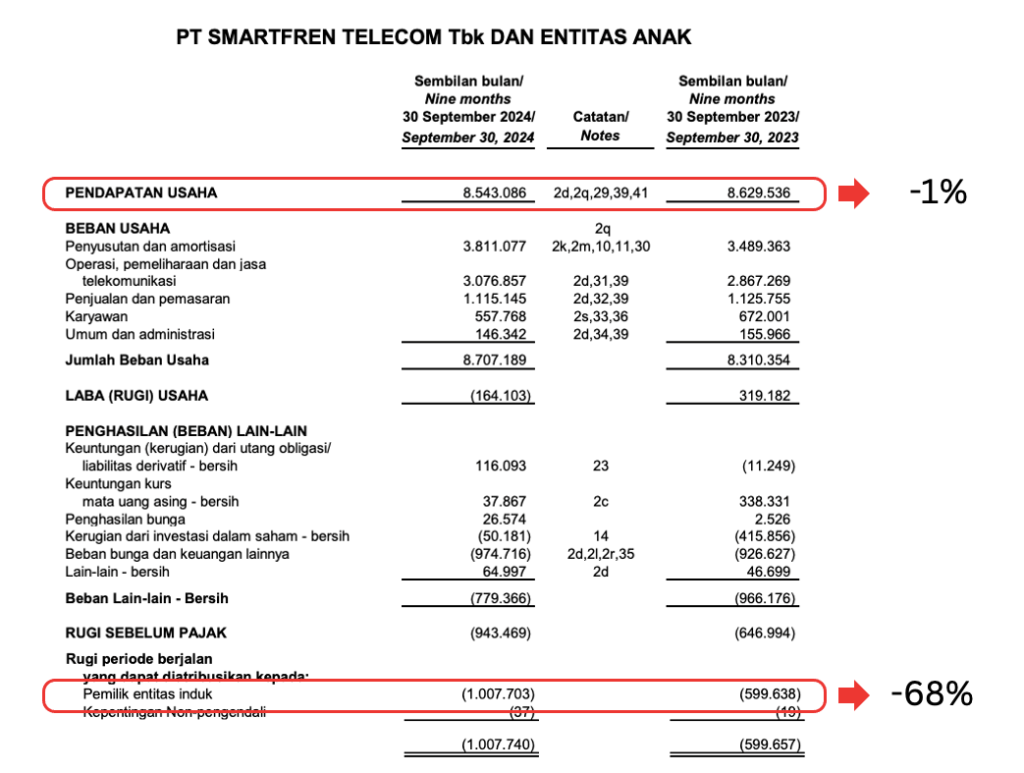

Sedangkan untuk FREN kinerjanya memburuk, pendapatan turun 1% dari Rp 8,6 triliun menjadi Rp 8,5 triliun, kemudian kerugiannya bertambah besar dari Rp 599,6 miliar menjadi Rp 1 triliun.

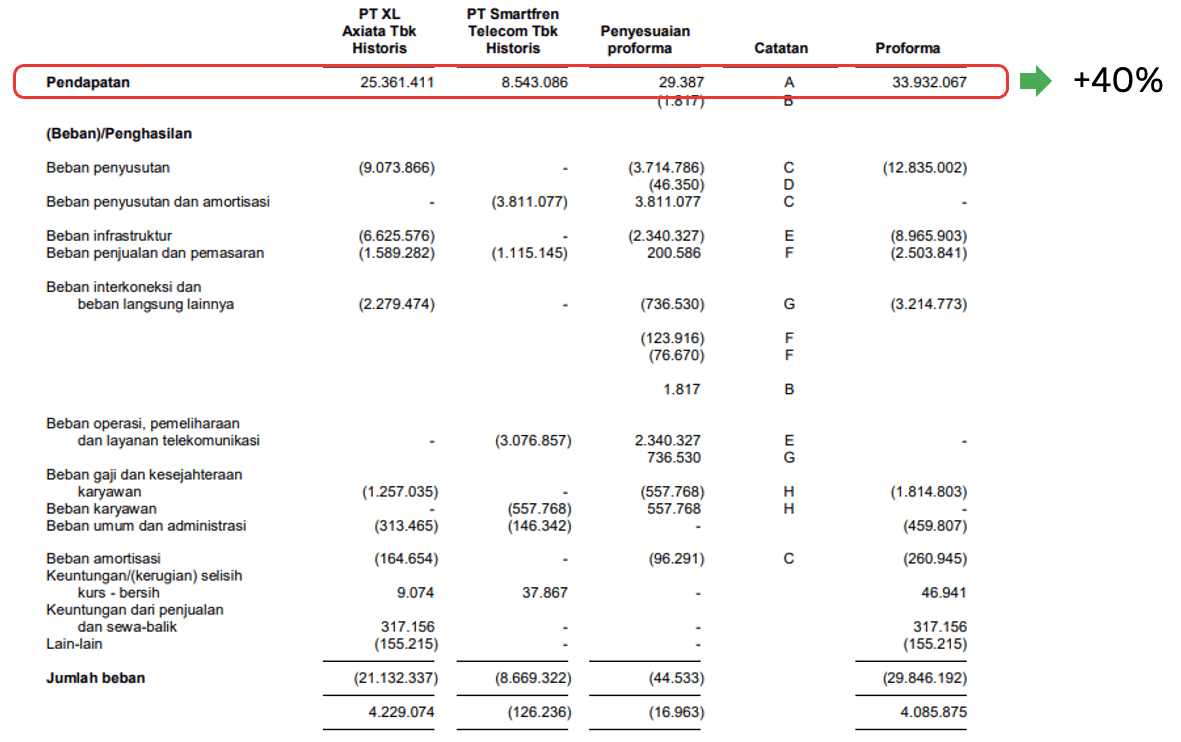

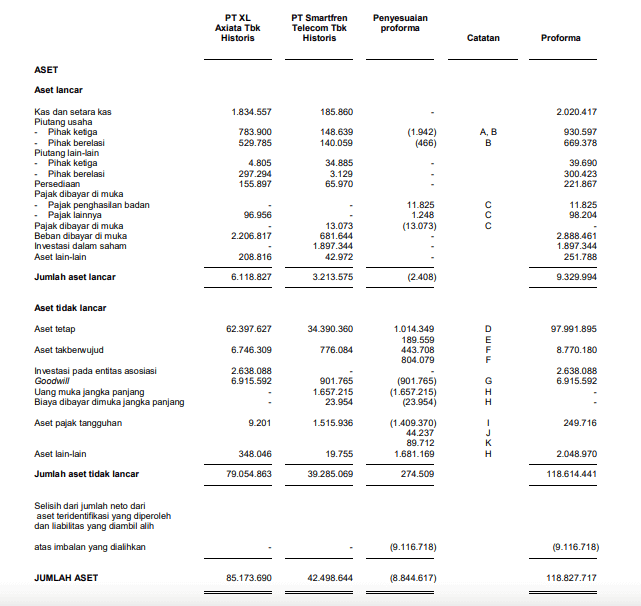

Pada rilis keterbukaan informasi dijelaskan proyeksi proforma EXCL dan FREN setelah digabungkan dari sisi pendapatan mencapai Rp 33,9 triliun pada Q3 2024. Angka ini naik 40% jika dibandingkan dengan pendapatan dari EXCL sendiri.

Sedangkan untuk bottom line, proforma dari penggabungan ini membuat laba bersihnya menjadi Rp 262,5 miliar (turun 80%) jika dibandingkan dengan laba bersihnya EXCL. Hal ini karena efek kerugian FREN. Kalau dilihat, salah satu permasalahan terbesar dari jeleknya kinerja bottom line adalah beban keuangan yang tinggi.

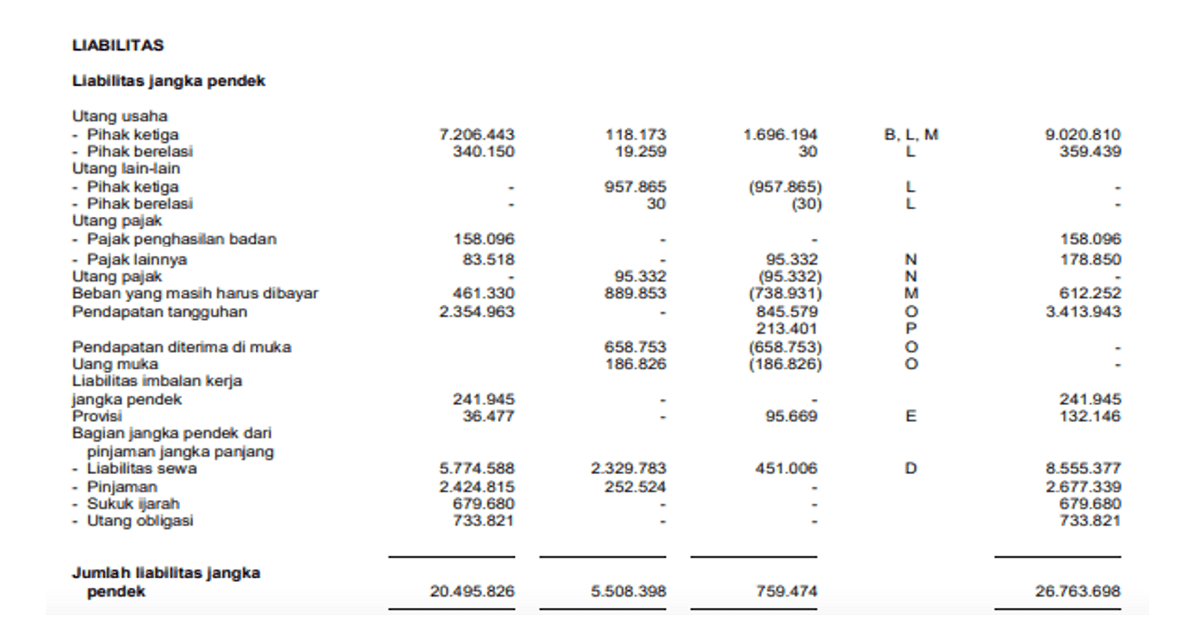

Proforma Neraca

Dari sisi neraca bisa dikatakan efek penggabungan ini bagus, dimana proforma gabungan dari kedua perusahaan akan menghasilkan total aset mencapai Rp 118,8 triliun.

Kemudian dari sisi liabilitas, total hutang buruk dari proforma mencapai Rp 18,7 triliun.

Dengan ekuitas sebesar Rp 37,5 triliun, maka rasio DER mencapai 50%, dimana ini masih aman dan sehat. Menariknya dengan saldo laba FREN yang negatif sangat besar, proformanya masih tetap positif di Rp 8,9 triliun. Ini karena ada beberapa penyesuaian, seperti penyesuaian pada modal saham yang negatif Rp 46,4 triliun, dan ada penambahan pada penyesuaian di pos tambahan modal disetor dan saldo labanya. Dengan kata lain ada pembalikan saldo ekuitas agar proforma saldo laba positif dan bisa membagikan dividen di masa depan nanti (saldo laba negatif berefek tidak bisa bagi dividen).

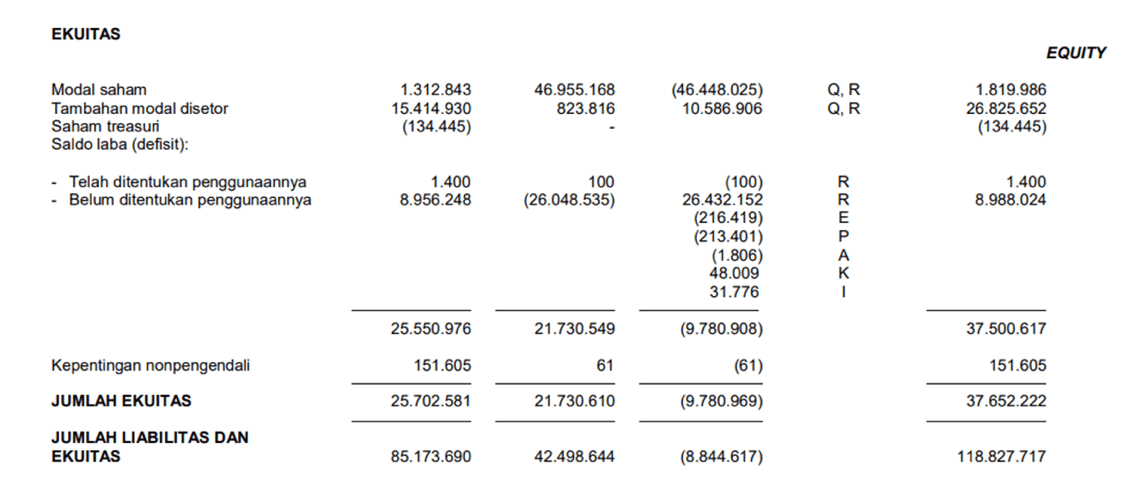

Proyeksi Kinerja 2034

Pada keterbukaan informasi, kinerja jangka Panjang sampai tahun 2034 dengan adanya merger ini akan membuat kinerja EXCL lebih bagus daripada tanpa merger, bahkan dari laba bersihnya bisa 2 kali lipat lebih bagus dengan melakukan merger. kemungkinan besar ini terjadi karena meningkatnya jumlah pelanggan yang ada pada perusahaan gabungan ini, sehingga income bertambah tinggi, dan didorong dengan sinergi efisiensi pada bebannya.

ROE tahun 2034 dengan melakukan merger juga diproyeksi mencapai 26,69%, dimana angka ini sangat bagus. Perlu diketahui bahwa ROE EXCL sejak tahun 2013 hingga saat ini tidak pernah diatas 10%.

Berikut ini perhitungan proforma 2024 dan perbandingan proyeksi kinerja jangka panjang baik tanpa merger atau setelah merger yang kami ambilkan dari keterbukaan informasi.

Sebenarnya bisa disimpulkan meskipun dalam jangka pendek kita lihat proforma bottom line sangat tertekan, tetapi dalam jangka panjang, jika proyeksi tersebut berjalan sesuai rencana, maka prospek hasil merger 2 perusahaan telekomunikasi ini sangat bagus. Laba yang tumbuh signifikan dan ROE yang mencapai all time high. Semoga saja….