Laba Naik Tipis, Masih Layak Tidak Investasi di Saham BBRI ?

- The Investor Team

- May 4, 2024

- 2:03 pm

Daftar Isi

TogglePenurunan Harga Saham

Belakangan ini ramai mengenai harga saham BBRI yang terus menurun, dimana sejak penutupan bulan Maret 2024 harga sahamnya sudah turun sekitar 21,8%. Saham PT Bank Rakyat Indonesia Tbk (BBRI) adalah salah satu perusahaan dari 4 big bank yang tentu saja banyak peminatnya sebagai pilihan saham untuk investasi secara jangka panjang, karena kinerja dan harga sahamnya yang terus bertumbuh.

Turunnya harga saham BBRI membuat banyak investor pada panik, dimana ada beberapa hal yang membuat penurunan harga saham BBRI, laba bersih perusahaan hanya tumbuh tipis 2,5% saja secara yoy pada Q1 2024 ketika pendapatan mampu naik 17,9%. Kemudian melemahnya rupiah ke level 16.337, ditambah data inflasi dan suku bunga yang naik membuat harga saham BBRI terus tertekan. Harga saham BBRI saat ini berada di level Rp 4.740/lembar saham.

Pada artikel kali ini kami akan membahas penyebab laba bersih BBRI hanya tumbuh tipis, dan apakah benar sentimen tersebut bisa membuat kinerja BBRI tertekan pada tahun 2024 ini?

Sumber: Tradingview.com

Profil Perusahaan

PT Bank Rakyat Indonesia Tbk. (BBRI) merupakan salah satu bank milik pemerintah yang terbesar di Indonesia. Perusahaan didirikan oleh Raden Bei Aria Wirjaatmadja di Purwokerto, Jawa Tengah, pada tanggal 16 Desember 1895. BBRI melakukan pencatatan di Bursa Efek Indonesia pada tanggal 10 November 2003.

Bank BRI melaksanakan fungsinya sebagai lembaga intermediary yaitu menghimpun dana dari masyarakat dalam bentuk simpanan dan memberikan kredit atau pinjaman kembali ke masyarakat. Perusahaan mempunyai berbagai produk dan jasa, yaitu produk simpanan seperti Tabungan BRI BritAma, Tabungan BRI Simpedes, dan Tabungan BRI Junio. Produk pinjaman seperti Pinjaman Mikro (Kupedes, Kupedes Rakyat, KUR Mikro), Pinjaman Konsumtif (BRIguna, KPR BRI, Kartu Kredit BRI, Ceria), Pinjaman Kecil (KMK, KI, KUR Kecil), Pinjaman Menengah (KI atau KMK), Pinjaman Korporasi (KI atau KMK) serta produk pinjaman lain. Produk lainnya ada Asuransi Mikro, Asuransi Jiwa Kredit KPR, dan Agen Penjual Reksadana.

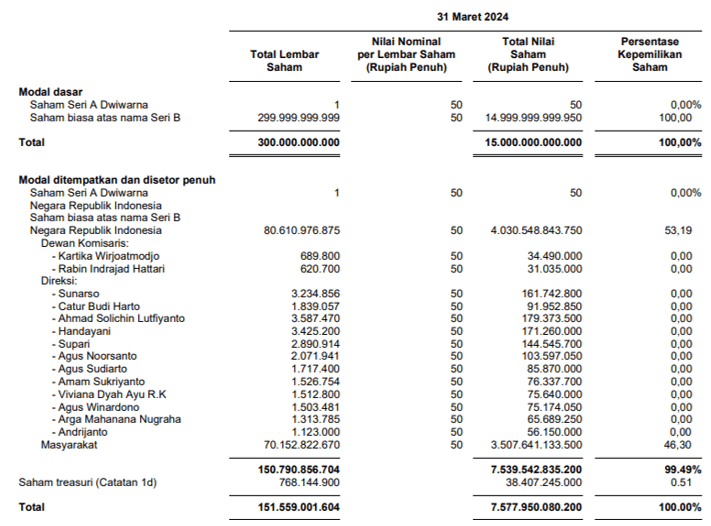

Pemegang saham BBRI terbesar adalah Negara Republik Indonesia dengan kepemilikan 53,19%. Sedangkan untuk masyarakat 46,3%.

Sumber: Laporan Keuangan BBRI Q1 2024

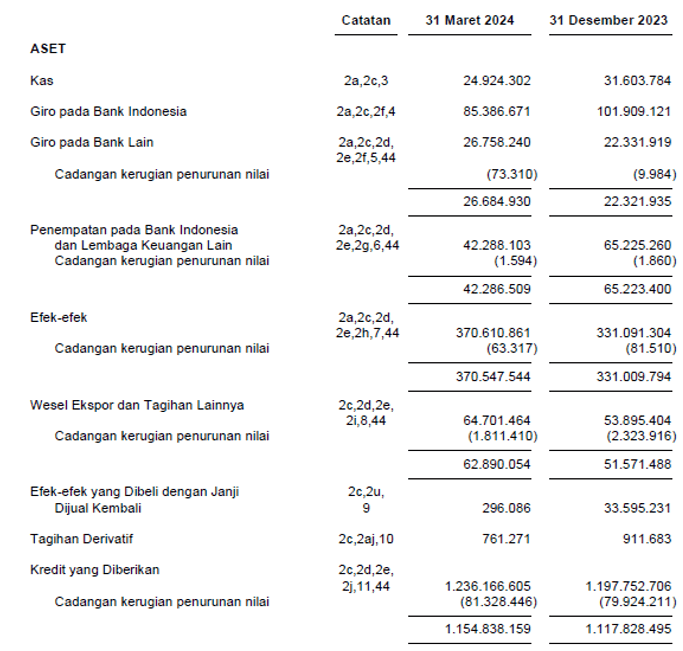

Neraca

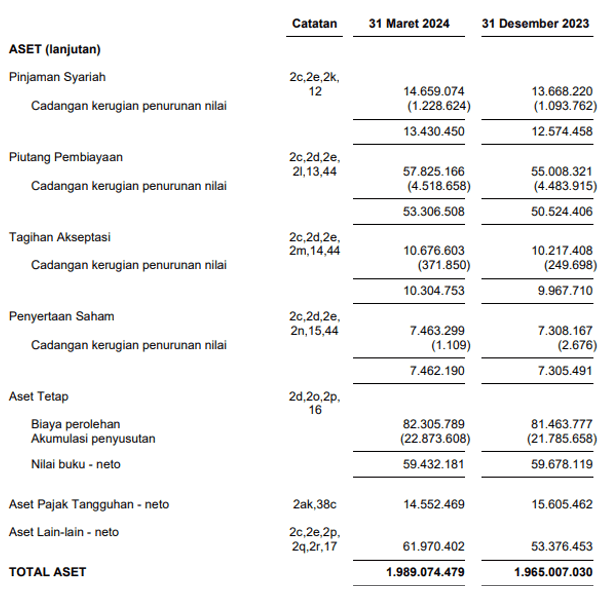

Dalam melihat neraca keuangan perbankan, kita perlu melihat pinjaman yang diberikan perusahaan, dimana mengalami kenaikan sebesar 4% menjadi Rp 1.154,8 triliun.

Sumber: Laporan Keuangan BBRI Q1 2024

Dan untuk total asetnya saat ini mencatatkan kenaikan 1% menjadi Rp 1.989 triliun dari sebelumnya Rp 1.965 triliun.

Sumber: Laporan Keuangan BBRI Q1 2024

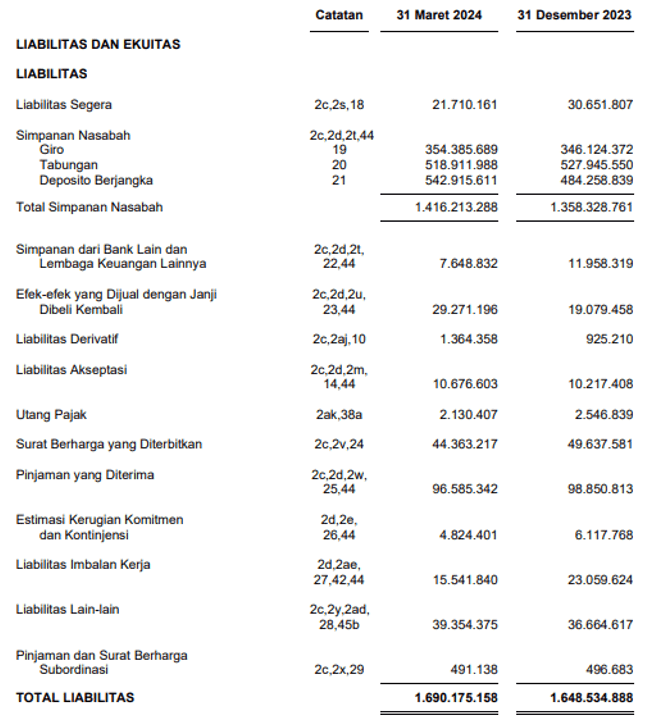

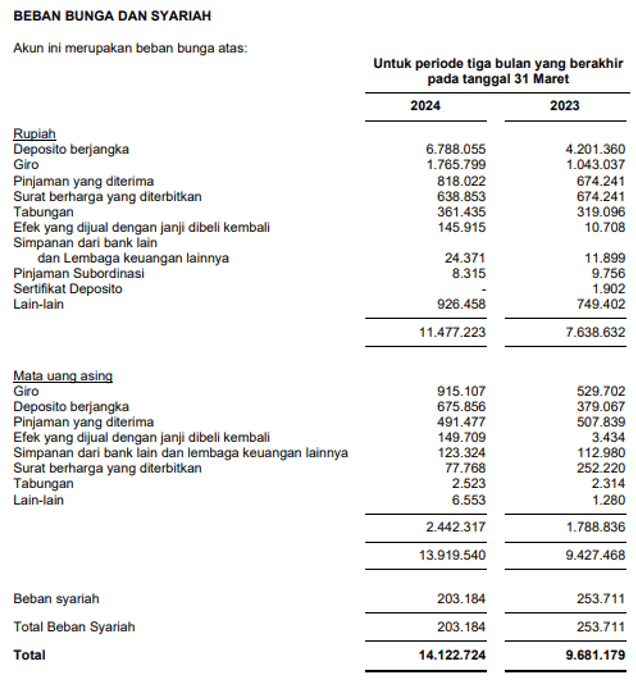

Sedangkan pada sisi liabilitas, kita perlu melihat sisi simpanan perusahaan, yang saat ini mencapai Rp 1.416,2 triliun. Sehingga loan to deposit ratio perusahaan berada di level 81,5%. Dimana ini bagus, karena masih dibawah 100% dan memang ada sedikit penurunan sedikit jika dibandingkan posisi Desember 2023 (82,29%).

Sumber: Laporan Keuangan BBRI Q1 2024

Kemudian untuk ekuitasnya tercatat mengalami penurunan 6% menjadi Rp 292,9 triliun yang berasal dari saldo laba perusahaan yang turun 9%, karena perusahaan yang membagikan dividen sebesar Rp 35,4 triliun. Jadi penurunan ini masih bagus, dan secara keseluruhan posisi neraca BBRI sangat sehat.

Sumber: Laporan Keuangan BBRI Q1 2024

Laporan Laba Rugi Q1 2024

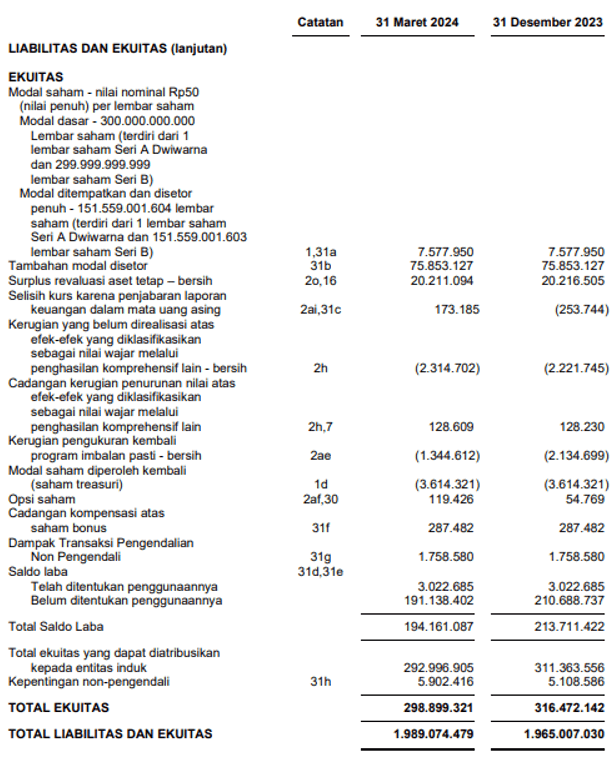

Pada kuartal pertama tahun 2024, BBRI berhasil mencatatkan kenaikan pendapatan sebesar 17,9% menjadi Rp 50 triliun dibandingkan sebelumnya Rp 42,4 triliun. Namun karena beban bunga yang kenaikannya cukup signifikan 47,6% membuat pendapatan bunga dan syariah neto perusahaan hanya naik 9,7%.

Sumber: Laporan Keuangan BBRI Q1 2024

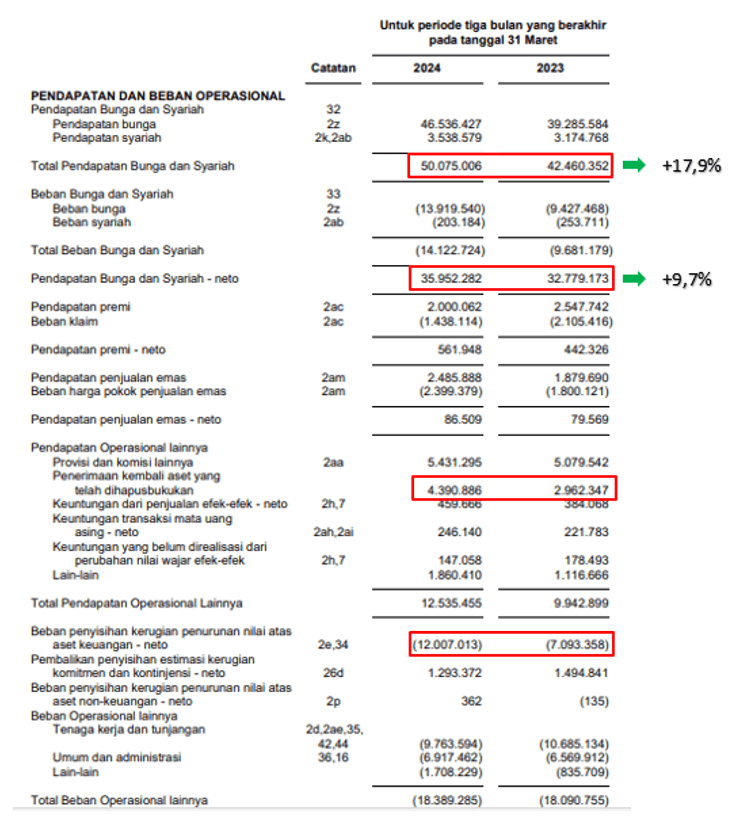

Beban bunga perusahaan meningkat karena suku bunga Bank Indonesia yang meningkat, karena ketika bunga tidak dinaikkan, maka banyak nasabah akan menaruh uangnya di bank lain yang memberi bunga lebih besar, maka mau tidak mau BBRI harus menaikkan bunganya yang menimbulkan kenaikan beban bunga. Jika kita lihat terdapat kenaikan cukup tinggi pada simpanan deposito berjangka, yang saat ini menjadi simpanan dengan kontribusi tertinggi. Pada Q1 2024, tingkat suku bunga rata-rata untuk deposito berjangka dalam mata uang rupiah meningkat menjadi 5,77% dari periode Maret 2023 4,35%, sedangkan mata uang asing juga meningkat 4,47% dari 2,86%. Hal ini yang membuat beban bunga perusahaan naik dan menggerus laba kotor atau pendapatan bunga dan syariah netonya.

Sumber: Laporan Keuangan BBRI Q1 2024

Perusahaan sebenarnya memperoleh penerimaan kembali aset yang telah dihapusbukukan, dimana ini memperlihatkan hal yang cukup bagus untuk BBRI, karena sebelumnya aset tersebut telah dianggap tidak dapat ditagih.

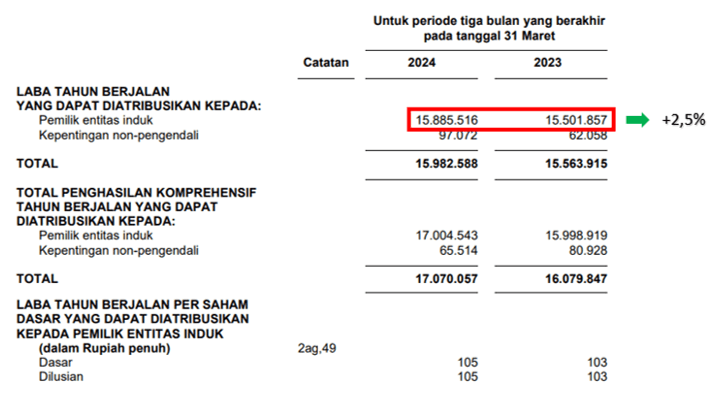

Namun karena meningkatnya beban penyisihan kerugian penurunan nilai atas aset keuangan sebesar 69,3% menjadi Rp 12 triliun dari sebelumnya Rp 7 triliun membuat laba bersih perusahaan tertekan. Ini memperlihatkan kepada kita bahwa terdapat aset perusahaan saat ini yang bermasalah sehingga perusahaan menyisihkan kerugian yang cukup besar, sehingga membuat laba bersih perusahaan hanya naik 2,5% saja, menjadi Rp 15,8 triliun dibandingkan sebelumnya Rp 15,5 triliun.

Sumber: Laporan Keuangan BBRI Q1 2024

Panduan Perusahaan Tahun 2024

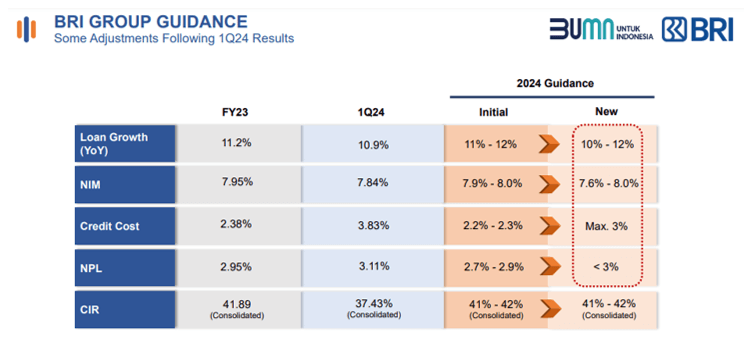

Jika kita melihat rasio dari rilis perusahaan, terdapat beberapa rasio yang kurang bagus atau tidak sesuai target perusahaan, seperti biaya kredit naik menjadi 3,83%, target sebelumnya hanya 2,2% – 2,3% saja, tapi target yang baru mencapai maksimal 3%. Biaya kredit yang besar tentu membuat beban perusahaan naik.

Kemudian kredit bermasalah terlihat pada NPL perusahaan yang melebihi targetnya, dan berada di level 3,11%. Dimana meningkatnya NPL menandakan bahwa bertambahnya aset perusahaan atau nasabah yang bermasalah dan berisiko gagal bayar kredit, sehingga perusahaan mencadangkan kerugian yang naik cukup signifikan.

Loan growth dan Net Interest Margin (NIM) lebih rendah dari panduan sebelumnya, sehingga perusahaan menurunkan targetnya. Sedangkan Cost to Income Ratio (CIR) lebih rendah dari targetnya yang dimana ini bagus karena ada efisiensi. Dari data tersebut memperlihatkan bahwa kinerja pada Q1 2024 memang tidak sesuai panduan perusahaan, dan memang benar data ini belum terjadi secara full year, namun kalau kita cek tantangan yang dihadapi perusahaan salah satunya adalah kenaikan suku bunga, dan saat ini suku bunga Bank Indonesia baru saja dinaikkan, dimana hal tersebut bisa mengganggu kinerja perusahaan kedepannya.

Sumber: Presentasi BBRI Q1 2024

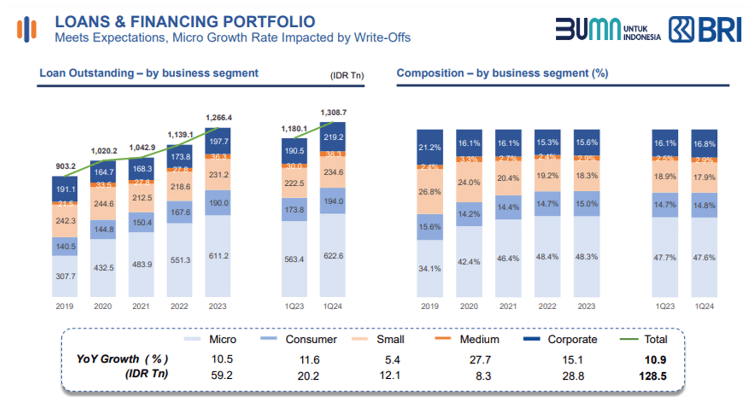

Jika kita lihat memang nasabah BBRI mayoritas adalah segmen mikro dengan kontribusi sebesar 47,6%, dimana hal ini tentu saja memiliki risiko kredit yang cukup besar, meskipun memberikan pendapatan bunga yang besar juga karena ada kenaikan penyaluran kredit sebesar 10,5% secara yoy

Sumber: Presentasi BBRI Q1 2024

Kekuatan dan Tantangan Kinerja Q1 2024

Perusahaan telah merilis kekuatan dan tantangan kinerja pada kuartal pertama tahun 2024, dimana kekuatan perusahaan pada kuartal pertama ada dua hal:

- Pinjaman terhadap aset produktif naik menjadi 71,4% dari 70% pada tahun sebelumnya, dan imbal hasil pinjaman mengalami kenaikan menjadi 13,6%, didukung oleh penyeimbangan kembali portofolio (peralihan dari KUR ke Kupedes) & penyesuaian harga pinjaman pada portofolio suku bunga terkelola yang meningkat menjadi 32,2% dari 31,4%. Portofolio Ultra Mikro (PNM & Pegadaian) dengan margin yang lebih tinggi mengalami kenaikan 13,5% secara yoy, saat ini berkontribusi 9,27% dari total pinjaman dan 19,2% dari pendapatan bunga bersih.

- Leverage perusahaan naik menjadi 6,7x dari 6,4x, sejalan dengan target perusahaan untuk terus meningkat secara yoy, dan mencapai target leverage jangka menengah sebesar 6,5x – 7x, kontributor utama berasal dari pertumbuhan pinjaman yang naik menjadi 10,9% dari 9,7%. Neraca perusahaan yang sensitif terhadap kewajiban mampu mempertahankan NIM pada level 7,84% didukung oleh peningkatan aset produktif dan perubahan komposisi portofolio mikro, meskipun terdapat dampak kenaikan biaya dana. Kemudian pertumbuhan pemulihan pendapatan yang naik 48,2% yoy juga membuat pertumbuhan Pre-Provisioning Operating Profit (PPOP) sebesar 22,2% yoy.

Sedangkan untuk tantangan yang dihadapi perusahaan,

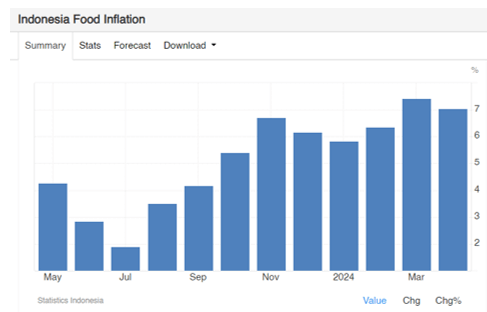

- Inflasi pangan akibat kenaikan harga produk pertanian yang ditambah El Nino, inflasi pangan lebih tinggi dari kenaikan upah minimum dan lemahnya belanja pemerintah. Hal ini berdampak negatif pada portofolio usaha mikro dan kecil BBRI, meningkatkan SML dan NPL di segmen tersebut. Biaya kredit bruto berada level 3,83%, di atas panduan karena perusahaan menambah jumlah pencadangan untuk usaha mikro dan kecil. Perusahaan masih mempertahankan NPL Coverage yang cukup di level 214,26% dan Cadangan Kerugian Kredit sebesar 6,6%, masih jauh dibandingkan sebelum pandemi yang berada di bawah 4,5%.

- Peningkatan suku bunga dan biaya pendanaan kemungkinan akan berpotensi lebih tinggi untuk jangka waktu yang lebih lama karena kondisi makroekonomi, nilai tukar yang lebih lemah dan inflasi serta ketegangan geopolitik menyebabkan persaingan dalam memperoleh pendanaan lebih tinggi. CASA turun menjadi 61,66% pada Q1 2024 karena perusahaan menambah jumlah deposit untuk dividen dan musim Ramadan, strategi perusahaan mempertahankan CASA di atas tingkat pra-covid di atas 60%.

Dari kekuatan dan tantangan tersebut memperlihatkan bahwa masih ada data kinerja perusahaan yang meningkat, namun dilain sisi karena adanya kondisi makroekonomi membuat laba bersih perusahaan tertekan, namun tetap saja laba bersih perusahaan masih mengalami kenaikan.

Penyebab Harga Saham Turun

Dari data-data tersebut memang terbukti bahwa aset yang bermasalah membuat laba bersih BBRI tertekan, kenaikan suku bunga memang bisa membuat pendapatan bunga perusahaan meningkat untuk bunga yang floating rate, namun beban bunga perusahaan juga meningkat membuat pendapatan bunga dan syariah neto atau laba kotor perusahan tergerus, kemudian karena nasabah BBRI terbanyak adalah segmen mikro, maka tingkat risikonya juga tinggi, hal ini membuat para investor merasa takut jika kinerja BBRI tertekan.

Terdapat beberapa faktor eksternal yang membuat harga saham BBRI turun, yaitu dari meningkatnya nilai inflasi dan nilai tukar rupiah, inflasi yang tinggi memperlihatkan ketidakpastian ekonomi yang dapat mengurangi minat orang untuk meminjam uang atau berinvestasi, sehingga bisa mempengaruhi pendapatan perbankan. Kemudian melemahnya rupiah membuat orang-orang lebih tertarik untuk menaruh uangnya di instrumen investasi dengan imbal hasil lebih tinggi, maka dari itu bunga deposito berjangka bank dinaikkan agar orang-orang menaruh uangnya di bank. Dengan meningkatnya inflasi dan nilai tukar rupiah, membuat Bank Indonesia meningkatkan suku bunga ke level 6,25%,

Prospek Kinerja

Tantangan yang dihadapi BBRI adalah inflasi pangan yang diperparah El Nino, kemudian kenaikan suku bunga. Kondisi saat ini inflasi pangan di Indonesia berada pada level 7,04%, namun sudah sering hujan yang menandakan El Nino berangsur turun, karena di Q3 2024 nanti diprediksi akan terjadi La Nina maka inflasi pangan kemungkinan akan kembali naik, tergantung persiapan dari pemerintah juga

Sumber: Tradingeconomics.com

Sedangkan untuk suku bunga saat ini sudah naik ke level 6,25%. Data historis suku bunga pertengahan tahun 2013 hingga awal 2016 juga berada di level tinggi, dan memang NPL gross perusahaan saat itu berada di sekitar 2,1%, sehingga NPL gross saat ini berada di level yang tinggi secara historis perusahaan, dan tahun 2021 pernah menyentuh level 3% akibat pandemi. Jadi data NPL gross saat ini bisa menganggu laba bersih perusahaan.

Dengan segmen mayoritas adalah mikro, maka kenaikan suku bunga dan potensi la nina akan membuat kinerja BBRI tertekan tahun 2024 ini. Namun berkaca seperti tahun 2015 lalu, kinerja BBRI masih bertumbuh meskipun tingginya suku bunga dan adanya El Nino yang dilanjut La Nina setelahnya, dan saat itu harga saham BBRI turun signifikan. Jadi penurunan harga saham BBRI sebenarnya menjadi sebuah peluang, apalagi perusahaan masih mampu mencatatkan kenaikan laba bersih sebesar 2,5%. Saat ini tugas yang perlu diperbaiki perusahaan adalah memperbaiki aset yang bermasalah tersebut.

Saat ini juga ramai beredar bahwa BBRI akan melakukan buyback saham dengan maksimum Rp 1,5 triliun, yang mana ini menjadi stimulus positif untuk harga sahamnya, dari berita yang beredar alasan buyback ini karena untuk memberi sinyal bahwa kondisi perusahaan jauh lebih baik dibandingkan dengan yang dipersepsikan oleh pasar.

Kinerja Jangka Panjang

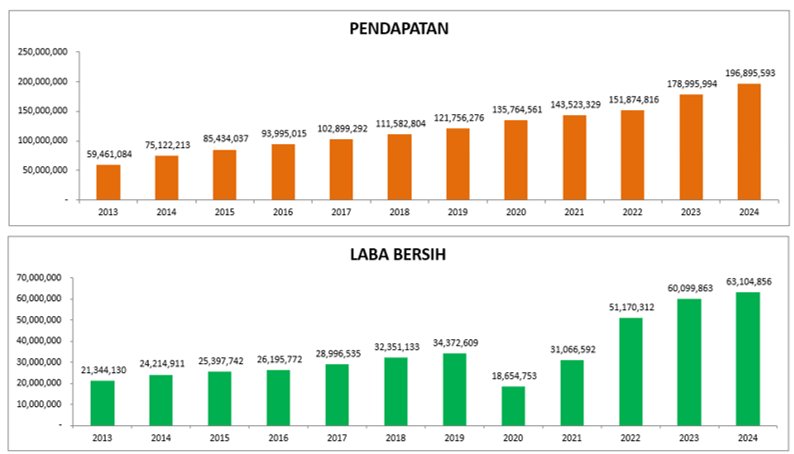

Pendapatan perusahaan sejak tahun 2013 terus mengalami pertumbuhan, kemudian dari sisi laba bersih terus naik sampai tahun 2019, namun karena adanya pandemi yang meningkatkan risiko kredit membuat laba bersih perusahaan turun, setelah itu berangsur-angsur membaik, hingga tahun 2023 kemarin mencetak laba bersih tertinggi sepanjang masa, dan proyeksi kami tahun 2024 ini juga akan mencetak level laba bersih tertingginya juga dengan proyeksi kenaikan 5%, begitu pula dengan proyeksi pendapatan naik 10%. Perlu kita perhatikan ketika terjadi suku bunga tinggi di tahun-tahun sebelumnya dan ada el nino, perusahaan masih bisa membukukan kinerja yang bertumbuh.

Sumber: Laporan Keuangan BBRI Q1 2024

Valuasi

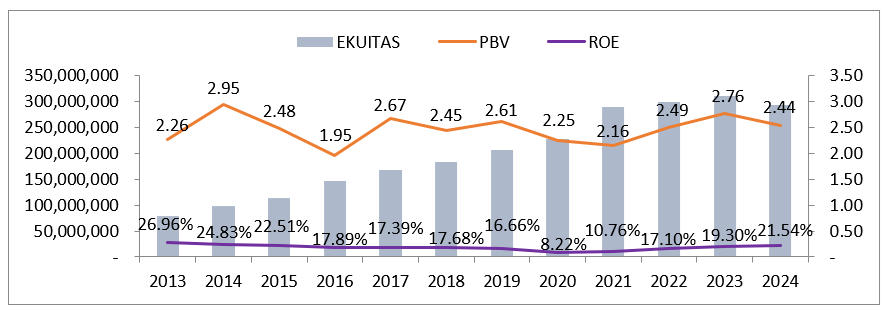

Proyeksi ROE mencapai 21,54% pada tahun 2024 ini dimana menjadi ROE tertinggi sejak tahun 2016, dan jika dilihat PBV perusahaan di level 2,44x adalah PBV rata-rata perusahaan, jadi kita perlu cek untuk PER-nya

Sumber: Laporan Keuangan BBRI Q1 2024

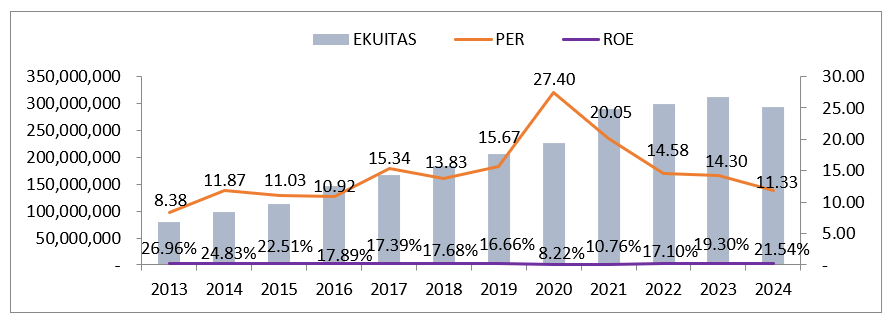

PER terus mengalami penurunan sejak tahun 2021, dengan proyeksi ROE 21,54% tertinggi sejak tahun 2016, maka level PER BBRI saat ini tergolong murah (11,33x), karena sempat menyentuh level 27,4x ketika ROE 8,22% saja.

Sumber: Laporan Keuangan BBRI Q1 2024

Kesimpulan

Penurunan harga saham BBRI sebelumnya memang berasal dari sentimen yang datang seperti melemahnya rupiah, naiknya inflasi dan suku bunga. Namun dengan laba bersih perusahaan yang memperoleh tekanan pada asetnya akibat kondisi makroekonomi tersebut membuat harga saham BBRI semakin turun. Dan penyebab lain kenapa kinerja BBRI tertekan adalah inflasi pangan dilanjut El Nino dan suku bunga yang tinggi.

Tapi jika kita lihat, BBRI masih mencatatkan kenaikan laba bersih, dan ini masih cukup bagus. Jika kita lihat secara historis sejak tahun 2013 pertumbuhan kinerja BBRI masih cukup bagus. Jadi tahun ini memang kinerja BBRI bisa tertekan, namun seperti tahun 2014 – 2015 tersebut kinerja BBRI masih akan bertumbuh meskipun kenaikan tidak terlalu tinggi, apalagi perusahaan juga pastinya sudah mempersiapkan strategi dari risiko ini. Sehingga dengan turunnya harga saham BBRI saat ini sebenarnya menjadi sebuah peluang jika ingin berinvestasi di saham ini.

Bergabunglah dengan program Value Investing Mastery kami untuk mendapatkan wawasan dan strategi investasi yang benar dan tepat. Klik gambar di bawah ini untuk informasi lebih lanjut!