Mengelola Portfolio Saham: Tips Portofolio Merah dan Hijau

Pelajari cara efektif mengelola portfolio saham Anda. Dapatkan wawasan tentang menyusun, diversifikasi, dan strategi lainnya untuk mengalahkan IHSG dan meraih keuntungan optimal.

Sebelum ke pembahasannya jangan lupa download gratis ebook 5 saham undervalue yang sudah kami analisa dengan klik gambar dibawah ini. Sudah banyak orang mendapatkan manfaat dari ebook ini dan sudah terbukti banyak orang mendapatkan keuntungan return investasi dari membaca ebook ini GRATIS.

Masalah yang Dihadapi oleh Investor

Dalam dunia investasi saham, banyak investor yang merasa terjebak dalam perasaan kebingungan ketika menghadapi fluktuasi harga saham. Seperti roller coaster, ada kalanya mereka merasa di puncak ketika saham mereka naik, tetapi tak jarang juga merasakan kecewa saat melihat portfolionya merosot tajam. Hal ini, seringkali disebabkan oleh kurangnya pemahaman dalam menyusun dan mengelola portfolio saham dengan strategi yang tepat.Menggali Lebih Dalam Tentang Masalah Ini

Membangun sebuah portfolio saham bukanlah tentang mengejar keuntungan sesaat, tetapi bagaimana mendapatkan kestabilan dan pertumbuhan jangka panjang. Portfolio yang sempurna adalah ketika pertumbuhan investasi Anda memberikan kedamaian, bukan kepanikan. Bayangkan, ketika IHSG menurun drastis, saham-saham di portfolio Anda mampu tetap tumbuh atau setidaknya tidak terpengaruh secara signifikan. Tentu, hal ini memerlukan pemahaman, strategi, dan komitmen yang serius. Menyusun portfolio saham itu seperti halnya bisnis kedua. Ketika kita sudah mulai membeli saham dan sudah mulai menyusun portfolio saham maka kita harus memiliki mindset bahwa portfolio saham ini adalah bisnis kedua, karena dengan memiliki mindset ini maka kita juga akan meluangkan waktu untuk menganalisa saham, kita juga akan mau belajar. Dalam artian semua tanggung jawab terhadap portfolio saham kita ada di tangan kita sendiri. Seperti contoh kita bisa berdiskusi tentang suatu saham tertentu, tetap sekali lagi bahwa tanggung jawab atas portfolio saham yang kita miliki ada di kita sendiri Dalam menyusun portfolio ini adalah sebuah perjalanan, jangan beranggapan ketika kita sudah menyusun portfolio kita langsung mengharapkan tahun ini harga sahamnya naik portfolio kita bagus dan sebagainya, tetapi menyusun portfolio selayaknya seperti kita membangun bisnis dari kecil sebelum akhirnya nanti membesar, seperti kita menyusun portfolio saham dimana kita akan mengelola dari dana kelolaan kecil yang semakin lama akan membesar, dan itu bisa kita capai ketika kita memiliki mindset bahwa portfolio saham ini ibaratkan adalah bisnis kedua, setelah pekerjaan utama di kantor atau bisnis konvensional kita.Tips Mengelola Portfolio

1. Membangun Mindset yang Tepat

Dalam menyusun portfolio ini adalah sebuah perjalanan, jangan beranggapan ketika kita sudah menyusun portfolio kita langsung mengharapkan tahun ini harga sahamnya naik portfolio kita bagus dan sebagainya, tetapi menyusun portfolio selayaknya seperti kita membangun bisnis dari kecil sebelum akhirnya nanti membesar, seperti kita menyusun portfolio saham dimana kita akan mengelola dari dana kelolaan kecil yang semakin lama akan membesar, dan itu bisa kita capai ketika kita memiliki mindset bahwa portfolio saham ini ibaratkan adalah bisnis kedua, setelah pekerjaan utama di kantor atau bisnis konvensional kita.2. Memahami Definisi Portfolio Ideal

Definisi portfolio ideal itu kondisi dimana portfolio kita tumbuh, di sisi lain memberikan ketenangan. Kalau portfolio kita tumbuh tapi kita tidak bisa tidur, kita masih sering panik dan sebagainya maka dapat diartikan portfolio kita belum ideal. Portfolio yang ideal dalam artian seperti apa? tumbuh di sisi lain memberikan ketenangan itu seperti apa? Kalau kami mengartikan seperti ini, yang pertama kenaikan atau penurunan yang signifikan baik dari indeks saat cuan maupun dari salah satu saham yang ada di portfolio kita tidak terlalu mempengaruhi kinerja dari keseluruhan portfolio. Yang kedua aman artinya risiko penurunan yield atas kinerja portfolio kita lebih terkendali.3. Tujuan Portfolio: Mengalahkan IHSG

Pertumbuhan dana investasi kita selalu mengalahkan indeks acuan atau IHSG. Seperti contoh ketika market ini menurun 3% dalam satu hari, pasti saham-saham yang kita punya juga menurun, mungkin ada yang turun hingga 6%, 7% bahkan sampai ARB. Tetapi penurunannya ini tetap bisa di kendalikan, kenapa? Karena kami yakin meskipun IHSG menurun tidak semua saham yang kita miliki atau saham-saham yang di bursa ikut menurun, akan ada beberapa saham yang tetap bertahan atau bahkan naik.4. Diversifikasi Saham

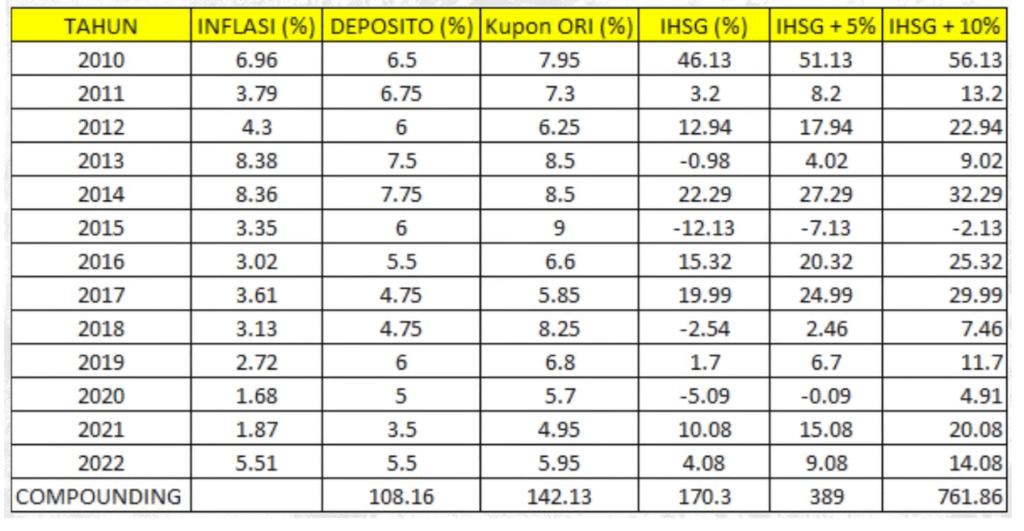

Pilihlah saham dari bisnis yang Anda pahami. Pastikan Anda memiliki likuiditas yang cukup dan selalu mempertimbangkan diversifikasi. kami selalu memperhatikan jika porsi salah satu saham terlalu besar akan kami kurangi, karena kalau porsi suatu saham itu besar, maka kinerja portfolio kami akan sangat tergantung dari saham tersebut, misalkan punya 5 saham, ada 1 saham yang porsinya mencapai 50% sendiri maka kinerja portfolio kami akan tergantung di satu saham tersebut, contoh saham A, jika saham A tersebut naik, maka akan membuat kinerja portfolio kami naik, tetapi jika turun otomatis akan menyeret kinerja portfolio menurun. Itulah kenapa kami tidak ingin kinerja portfolio kami tergantung hanya dari salah satu saham saja Kita bicara mengenai target yield portfolio kita, berapa kita harus memiliki target dalam yield portfolio kita? Bahwa target kita hanyalah mengalahkan IHSG saja atau beat the market. Misalkan portfolio kita naik 5% saja diatas IHSG, contoh di tahun 2015 IHSG -12%, maka harapannya portfolio kita turunnya tidak lebih dalam daripada IHSG, tetap pastinya akan ikut turun, tetapi turunnya tidak terlalu dalam, jadi jika IHSG -12% maka portfolio kita anggap saja -7%, jadi 5% diatas IHSG. Secara jangka panjang asal kita konsisten dengan IHSG +5% saja dalam 12 tahun mampu memberikan return 389%. Jika kita bisa konsisten kinerja 10% diatas IHSG maka dalam jangka waktu 12 tahun mampu memberikan return 761%, hal ini membuat kenaikan yang sangat signifikan, maka dari itu target kita dalam mengejar yield di portfolio saham kita hanya beat the market saja mengalahkan IHSG. Tidak perlu tinggi-tinggi harus 20% per tahun belum tentu, misalkan market turun 5% kita tidak bisa memaksakan saham-saham yang ada di portfolio kita itu naik 20% itu, jika market turun 7% pasti portfolio kita akan ikut turun, harapannya turunnya tidak lebih dalam dibandingkan IHSG5. Paham bisnis dan kinerjanya Perusahaan

ketika kita pilih saham maka kita harus pilih saham yang kita paham bisnis dan kinerjanya, jadi jangan asal membeli saham, meskipun saham tersebut mungkin ada di dalam watchlist The Investor, tidak dengan secepatnya saham tersebut langsung bisa dibeli. Kita harus analisis kembali, kita harus paham bisnis dan kinerjanya baru bisa kita pilih saham tersebut.6. Jangan Kehabisan CASH

pastikan dalam mengelola portfolio jangan sampai kita kehabisan cash, karena cash ini sebagai likuiditas investasi kita, dalam artian misalkan kita suatu saat akan mengambil hasil dari investasi saham kita, misalkan sudah 5 tahun, maka tidak salah juga setelah 5 tahun kita ambil sebagian hasil investasi saham kita, sebisa mungkin ketika kita mengambil dana investasi kita yang diambil cash-nya, jadi bukan menjual sahamnya. Jadi cash ini sebagai likuiditas investasi kita, kemudian juga salah satu fungsi lainnya ketika kita memiliki cash adalah ketika kita menjumpai peluang misalkan terjadi market crash ketika harga saham pada turun, maka jika kita masih punya cash kita bisa membeli saham bagus di harga murah, berbeda ketika cash-nya habis, maka kita tidak bisa ngapa-ngapain, ibaratnya seperti kita perang, kita sudah kehabisan peluru jadi tidak bisa berbuat apa-apa, maka pastikan jangan sampai kehabisan cash. Caranya gimana? Yang pertama menambah dana ke RDN (Rekening Dana Nasabah) secara berkala atau nabung, tetapi nabungnya setor terlebih dahulu ke RDN setiap bulannya, jadi nabung saham menurut kami bukan kita membeli saham tersebut secara terus menerus di harga berapapun, tapi kita top up ke RDN, atau yang kedua contohnya kita tidak menambah RDN secara berkala, maka kita bisa jual sebagian saham kita, misalkan kita punya 5 saham, saham A dengan memiliki porsi 30% sendiri, hal ini kita bisa kurangi sebagian porsinya, sehingga kita punya cash.7. Menhindari pembelian Saham Dominan

kami selalu menghindari membeli saham lebih dari 25% porsi atau kurang dari 5% porsi dari total modal, karena kalau kita memiliki saham dengan porsi diatas 25% maka kinerja portfolio kita sangat tergantung di saham tersebut, dan ketika saham tersebut naik maka kinerja portfolio kita akan naik, dan ketika turun akan menyeret kinerja portfolio kita, maka kami akan menghindari membeli saham diatas 25%. Atau kurang dari 5%, karena jika kurang dari 5% tidak akan berpengaruh, misalkan saham tersebut akhirnya mampu mencetak multibagger atau naik dua kali lipat, tidak akan berpengaruh terhadap portfolio kita, maka pastikan membeli yang porsinya kira-kira seimbang, cuman harapannya kita banyakin saham-saham yang kita yakin kinerjanya naik signifikan di tahun ini.8. menentukan harga maksimum beli

ini berhubungan dengan margin of safety, dan kami biasanya akan memilih margin of safety yang lebar, jadi kami biasanya akan melakukan analisa jika saham tersebut tidak mempunyai potensi naik 100% maka kami tidak akan beli. Jadi misalkan setelah kami analisa harga wajar seharusnya Rp 2.000/lembar saham, maka kami akan membeli maksimal di harga Rp 1.000/lembar saham. Harapannya supaya kalau analisa salah, minimal margin of safety kita besar. Karena yang namanya manusia pasti kita juga sering melakukan kesalahan terutama dalam hal analisa.9. Memiliki Watchlist

kenapa watchlist ini penting? Sebagai rencana cadangan dan rebalancing, akan ada masanya ketika saham-saham yang kita pegang ternyata kinerjanya tidak sesuai harapan, maka tidak ada salahnya kita jual saham tersebut kemudian kita belikan saham baru alias rebalancing. Untuk melakukan rebalancing ini pastinya kita harus memiliki watchlist. Kemudian yang terakhir dan ini juga sangat penting, milikilah target yang cukup untuk mengalahkan IHSG, jadi hanya dengan mengalahkan IHSG saja, IHSG +5% dan portfolio kita +10% atau +15% itu sudah bagus

Call to Action

Ingin mendalami lebih jauh mengenai strategi value investing dan mengembangkan kemampuan Anda dalam mengelola portfolio saham? Segera bergabung dengan program Value Investing Mastery! Klik gambar di bawah ini untuk mendapatkan informasi lengkap dan menjadi investor yang sukses.

Facebook

Telegram

WhatsApp

Twitter