Kapan & Bagaimana Jual Saham dengan Strategi Value Investing

Pelajari strategi value investing: kapan sebaiknya menjual saham, analisa fundamental, serta teknik rebalancing portofolio untuk optimasi keuntungan

Sebelum ke pembahasannya jangan lupa download gratis ebook 5 saham undervalue yang sudah kami analisa dengan klik gambar dibawah ini. Sudah banyak orang mendapatkan manfaat dari ebook ini dan sudah terbukti banyak orang mendapatkan keuntungan return investasi dari membaca ebook ini GRATIS.

Masalah yang Umum Dihadapi oleh Investor

Banyak investor merasa bingung mengenai kapan seharusnya menjual saham yang mereka miliki. Meskipun mungkin telah dilakukan analisa mendalam sebelum membeli, kebingungan ini sering muncul seiring berjalannya waktu dan melihat dinamika pasar. Apakah Anda pernah merasa demikian? Kapan dan Bagaimana Menjual Saham dengan Bijak

Kami adalah seorang value investor, yang menggunakan saham sebagai instrumen investasi jangka panjang. Dalam memilih saham, kami hanya akan memilih saham yang memiliki potensi kinerja yang bagus dengan harga yang masih murah. Setelah itu, kami hanya perlu membeli dan menyimpannya. Sepanjang perjalanan, kami cenderung mengabaikan hal-hal yang bersifat jangka pendek. Contohnya, pergerakan harga saham jangka pendek atau sentimen jangka pendek. Oleh karena itu, kami tidak terlalu memperhatikan istilah seperti support resistant, bandar akumulasi atau distribusi, serta sentiment asing sedang masuk atau keluar. Kami juga mengabaikan isu suku bunga yang berpotensi naik atau turun. Yang kami prioritaskan adalah apakah perusahaan tersebut memiliki fundamental yang bagus dan kinerja yang baik atau memiliki potensi kinerja yang bagus. Kemudian, kami hanya akan menyimpan saham tersebut. Lantas, muncul pertanyaan: kapan sebaiknya menjualnya?

Kami akan memilih perusahaan yang berkinerja baik atau memiliki potensi peningkatan kinerja di masa depan. Kami melakukan analisa emiten dengan melihat hutangnya, omsetnya, dan sebagainya. Setelah menemukan perusahaan yang tepat, langkah berikutnya adalah menghitung valuasinya. Apakah saat ini valuasinya masih murah atau sudah mahal? Jika kita membeli saham dari perusahaan yang bagus namun dengan harga yang sudah mahal, tentu saja potensi keuntungan di masa depan akan terbatas. Oleh karena itu, valuasi yang murah merupakan salah satu kriteria penting dalam pemilihan saham. Setelah menemukan perusahaan dengan kinerja baik dan valuasi yang murah, langkah selanjutnya adalah membeli dan menyimpan saham tersebut.

Dari proses di atas, kita dapat menyimpulkan kriteria pembelian atau penjualan saham dimana Kami akan menjual saham jika proyeksi atau skenario kinerjanya tidak sesuai harapan. Saat menganalisa, kami memproyeksi potensi kenaikan kinerja saham di masa depan dengan beberapa poin tertentu, seperti apakah hutangnya berkurang, apakah ada peningkatan omset, serta efisiensi yang dilakukan perusahaan. Misalkan setelah rilis laporan keuangan, ternyata kinerja saham tidak sesuai harapan hutangnya tiba-tiba meningkat dan mulai menggerus laba bersihnya, maka potensi peningkatan laba bersih di masa depan tidak sesuai dengan harapan kami. Di saat seperti itu, kami akan menjual saham tersebut. Bahkan, jika posisi saham tersebut sedang menurun dan perlu cut loss, kami siap melakukannya asalkan kinerja saham sudah tidak sesuai dengan ekspektasi kami.

Ketika valuasi saham sudah tidak murah lagi, atau telah menyentuh harga wajar bahkan sudah overvalue, maka tidak ada salahnya melakukan take profit. Sebagai contoh, jika kita menyimpulkan bahwa harga wajar saham berada pada PBV dua kali dan berdasarkan perhitungan dengan posisi ekuitas saat ini, seharusnya harganya adalah Rp 2.000 per lembar saham. Jika dalam perjalanannya kinerja perusahaan sesuai proyeksi, dengan laba yang meningkat signifikan sehingga harga saham yang semula Rp 1.000 per lembar saham naik menjadi Rp 2.000 per lembar saham dalam waktu dua tahun, maka kita perlu menganalisis lagi apakah masih ada potensi kenaikannya.

Ciri-ciri potensi kenaikan yang mulai terbatas misalnya adalah ketika kami membeli saham dengan kenaikan laba sebesar 200%. Kenaikan atau pertumbuhan sebesar 200% ini biasanya tidak berlangsung lama dan hanya terjadi pada tahun pertama. Pada tahun berikutnya, pertumbuhan laba mungkin menurun menjadi sekitar 40%. Pada titik ini, kita perlu menganalisis apakah masih layak memegang saham tersebut, terutama jika kenaikannya tidak sebesar tahun sebelumnya. Jika pertumbuhannya masih 40% setiap tahun, maka di tahun-tahun berikutnya, pertumbuhan ini mungkin menurun lagi menjadi sekitar 15%. Jika pertumbuhan hanya sekitar 15%, maka kami akan melakukan take profit. Dengan kata lain, jika kinerja perusahaan sesuai dengan proyeksi kami dan pertumbuhannya mulai melambat, kami akan menjual saham tersebut, terutama jika harga saham telah mencapai harga wajarnya.

Kemudian, yang ketiga adalah ketika kita ingin melakukan rebalancing. Rebalancing ini dimaksudkan sebagai tindakan ketika kita menemukan perusahaan yang lebih bagus, atau mungkin kita ingin melakukan pembersihan atau merapikan portofolio yang berantakan.

Studi Case Mengelola Portofolio

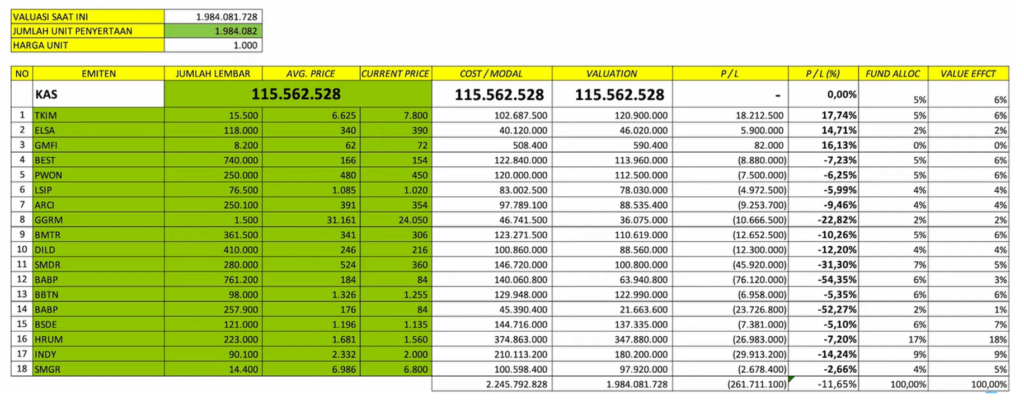

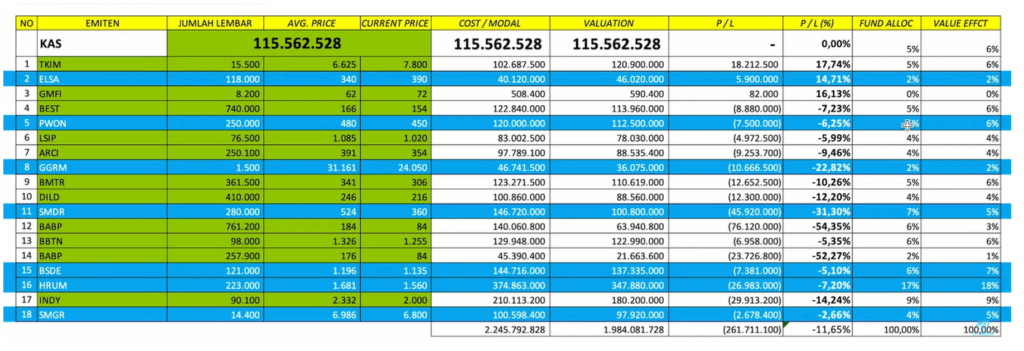

Kami akan memberikan contoh bagaimana rebalancing dapat dilakukan. Sebagai ilustrasi, kami akan berbagi kisah dari salah satu member kami yang mengungkapkan kebingungannya kepada kami. Beliau memiliki sejumlah saham yang kondisinya kurang baik atau berantakan. Dengan kelolaan sekitar 2 miliar rupiah, beliau memiliki 18 saham dan kini merasa bingung mengenai langkah apa yang sebaiknya diambil.

Di atas merupakan portofolio beliau yang terdiri dari 18 saham. Dengan kondisi seperti ini, langkah yang perlu kita ambil adalah melakukan rebalancing. Jika posisi portfolio tersebut adalah posisi kami, maka dari 18 saham tersebut, kami akan menyortir berdasarkan saham mana yang bisnisnya kami mengerti, kinerjanya kami ketahui, serta valuasi dan prospeknya yang kami pahami. Sebagai contoh, dari 18 saham tersebut, mungkin kami hanya akan memilih 7 saham, yaitu: ELSA, PWON, GGRM, SMDR, BSDE, HRUM, dan SMGR. Ketujuh saham inilah yang kami akan pertahankan, sementara sisanya akan kami jual secara bertahap. Kemudian, dana dari hasil penjualan saham-saham tersebut akan kami realokasikan kembali ke tujuh saham yang telah kami pilih.

Selanjutnya, kami akan mempertimbangkan porsi setiap saham terhadap modal dalam kategori fund allocation. Pertanyaannya adalah berapa persen dari modal yang kami keluarkan untuk setiap saham? Aturan kami adalah membeli saham dengan porsi minimal 5% dan maksimal 25% dari modal. Sebagai contoh, porsi untuk ELSA hanya 2%, PWON 5%, GGRM 2%, SMDR 7%, BSDE 6%, HRUM 17%, dan SMGR 4%. Dengan HRUM memiliki porsi terbesar, sebesar 17%, kami tidak akan menambah alokasi untuk saham tersebut. Namun, kami akan menambah alokasi untuk ELSA, PWON, GGRM, SMDR, BSDE, dan SMGR. Hal ini berarti saham-saham lain akan kami jual secara bertahap.

Yang seringkali menjadi kekhawatiran adalah saat menjual saham dalam kondisi cut loss, misalnya saat ingin menjual BABP yang sudah minus 52%. Banyak investor yang lebih memilih menunggu hingga harga saham kembali naik, setidaknya hingga kerugian berkurang menjadi 5%, sebelum melakukan penjualan dan pembelian saham lain. Namun, jika kami menyadari bahwa kami telah melakukan kesalahan dalam membeli saham, kami akan melakukan cut loss. Memang, kerugian dari cut loss harus kami terima. Bahkan jika setelah kami menjual, harga sahamnya rebound, kami akan menerimanya dengan lapang dada. Itu adalah sesuatu yang harus kami relakan.

Memang, ada dua kondisi saat kita ingin melakukan beres-beres portofolio. Pertama, kita mungkin menunggu saat pasar sedang euforia, atau dengan kata lain, market euphoria. Misalnya, kita menunggu hingga IHSG benar-benar rally sehingga hampir semua harga saham mengalami kenaikan. Kondisi ini dapat dimanfaatkan untuk mengurangi posisi minus kita. Namun, saat menunggu momen euforia pasar, biasanya saham-saham yang undervalue pun ikut naik. Bahkan, kenaikannya seringkali jauh lebih tinggi. Karena saat pasar sedang euforia, saham-saham yang undervalue dan mendapat sentimen positif akan mengalami kenaikan yang signifikan. Namun, kami biasanya memilih opsi kedua, di mana kami langsung melakukan cut loss dan memindahkan dana kami untuk membeli saham yang menurut kami masih undervalue dan memiliki potensi kenaikan hingga 100%.

Kesimpulan

Dalam investasi, kunci sukses bukan hanya pada saat membeli saham, tetapi juga kapan dan bagaimana Anda menjualnya. Memiliki strategi penjualan yang jelas dapat membantu Anda memaksimalkan keuntungan dan meminimalkan kerugian.

Ingin Mempelajari Lebih Lanjut Tentang Value Investing?

Jika Anda ingin mempelajari lebih lanjut tentang bagaimana memaksimalkan keuntungan Anda melalui value investing, kami mengundang Anda untuk bergabung dengan program Value Investing Mastery kami. Untuk bergabung, Anda hanya perlu mengklik gambar di bawah ini. Jangan lewatkan kesempatan emas ini untuk menjadi investor yang lebih cerdas dan bijaksana!