Cara Cuan Konsisten dengan Santai: Mengalahkan Market dan Menumbuhkan Portfolio di Tengah Kesibukan

“Cara Cuan Konsisten dengan Santai: Mengalahkan Market dan Menumbuhkan Portfolio di Tengah Kesibukan”

Pelajari konsep multibagger dan bagaimana menghindari kesalahan dalam memilih saham untuk menumbuhkan portfolio dan mengalahkan market. Dalam artikel ini, Anda juga akan menemukan kinerja portfolio The Investor selama tahun 2022 dan tiga tahun terakhir, serta tips untuk mendapatkan cuan dengan santai tanpa harus memantau market setiap harinya. Jangan lewatkan informasi berharga untuk investasi saham yang konsisten dan menguntungkan.. Sebelum ke pembahasannya jangan lupa download gratis ebook 5 saham undervalue yang sudah kami analisa dengan klik gambar dibawah ini.

Berbicara mengenai bagger hunter, yang dimana panggilan ini awalnya untuk pengikut akun kami yang selalu fokus mencari saham-saham yang mempunyai potensi naik 100%. Namun seiring berjalannya waktu, ternyata masih banyak yang salah mengartikan tentang konsep multibagger ini. Dimana mereka yang fokus mencari saham-saham yang mempunyai potensi naik 100% tetapi malah melupakan fungsi utama dari investasi atau merupakan filosofi dasar investasi yaitu bagaimana portfolio kita selalu tumbuh, bagaimana portfolio kita selalu mengalahkan market dan bagaimana harta kekayaan kita di saham selalu naik setiap tahun.

Banyak mindset yang kurang tepat mengenai konsep multibagger. Masih banyak orang-orang yang berfokus pada saham yang naik 100%, namun di dalam portfolio porsinya sangat kecil dari total keseluruhan portfolio, sedangkan sisanya lagi berada di saham yang kurang baik. Walaupun berhasil mendapatkan cuan 100% di saham tersebut, namun untuk secara keseluruhan portofolionya tetap minus. Contoh kasus kedua, dimana berhasil mendapatkan cuan multibagger setelah melakukan cutloss secara berulang kali hingga menghabiskan dana atau bahkan turun hingga 50%. Kemudian mencari atau membeli saham baru yang ternyata saham tersebut naik 100%, jika di total secara keseluruhan dalam satu tahun pertumbuhan portfolio akan tetap tidak kemana-mana.

Di tahun 2023 ini akan merubah mindset yang kurang tepat tentang multibagger, dimana kita tidak hanya fokus mencari saham-saham yang mempunyai potensi naik 100% saja, tetapi juga bagaimana untuk menumbuhkan portfolio dan mengalahkan market serta bagaimana harta kekayaan yang berada di saham selalu naik setiap tahunnya. Meskipun dari kita pasti ada yang memiliki kesibukan lain dan tidak punya waktu untuk mengamati market setiap harinya seperti sibuk kerja atau bahkan bisnis yang tidak bisa ditinggal. Pastinya yang diharapkan yaitu mendapatkan cuan dengan santai dan bagaimana membeli saham lalu disimpan, tidak perlu mengikuti market setiap harinya, meskipun market asing masuk atau keluar, harga saham menembus support atau resistance, hingga suku bunga naik atau turun dan inflasi naik ataupun tidak. Hal ini tidak menjadi masalah maupun beban pikiran dalam perjalanan berinvestasi saham.

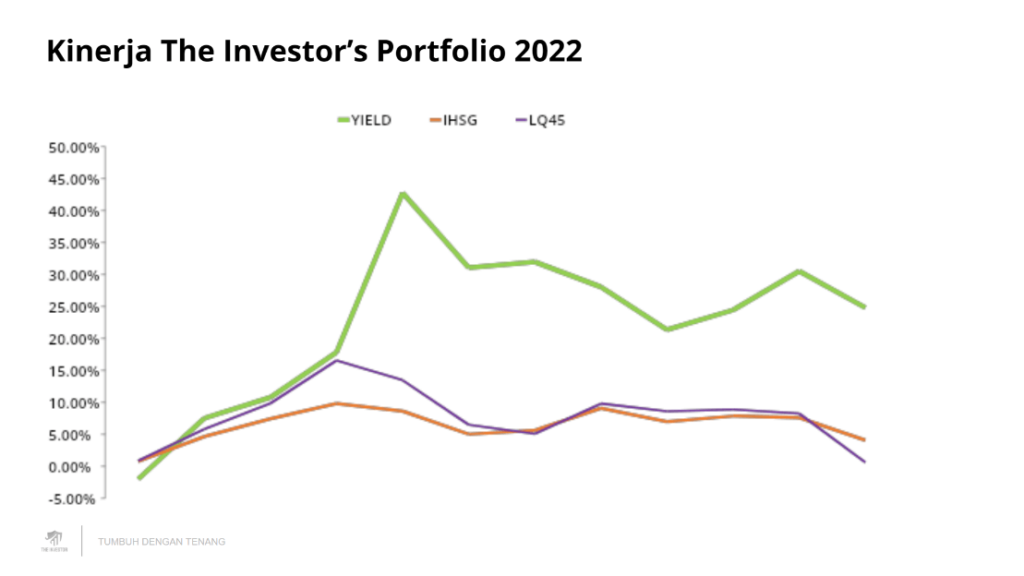

Dari hal di atas, hal pokok pembahasan ini adalah bagaimana kita dapat mengalahkan market di setiap tahunnya dan berikut ini adalah kinerja portfolio kami selama tahun 2022 dan tiga tahun terakhir.

Berikut ini adalah kinerja portfolio The Investor selama tahun 2022 dengan perhitungan selama ytd (year to date). Terlihat di awal bulan Januari 2022, dimana portfolio menunjukkan penurunan dan belum mengalahkan market. Seiring berjalannya waktu hingga di bulan Mei menunjukkan kenaikan hingga menyentuh 42,74% dan di bulan berikutnya kembali menunjukkan penurunan. Di bulan November 2022 juga mengalami kenaikan sebesar 30,51% dan di bulan Desembernya yang dimana menantikan momen window dressing, namun di tahun 2022 tidak terjadi momentum tersebut yang membuat kinerja portfolio juga mengalami penurunan sebesar 24,80%. Portofolio ini sudah menghitung baik dari capital gain atau loss, dari floating gain atau floating loss dan dari dividen. Dan jika Dibandingkan dengan IHSG yang naik sebesar 4.08%, dan LQ45 yang naik sebesar 0,61% Portofolio The Investor lebih baik dan berhasil mengalahkan market.

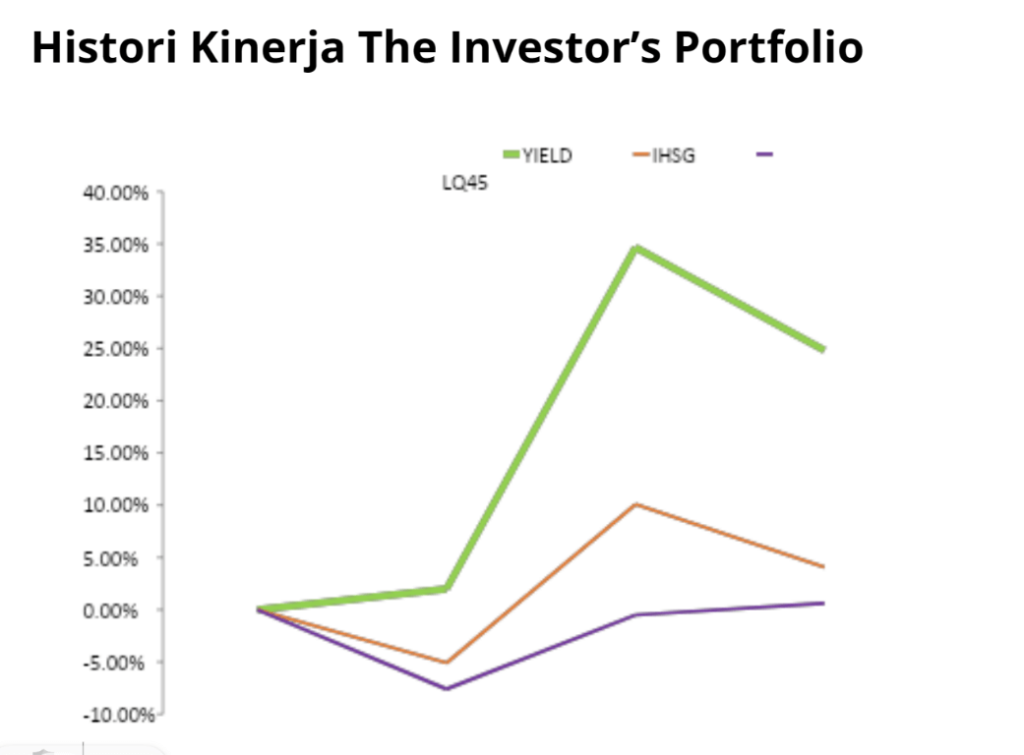

Kemudian, berikut ini adalah kinerja portfolio selama tiga tahun terakhir. terlihat di tahun 2020 kinerja portfolio mengalami kenaikan 1,98% atau hanya 2% dibandingkan dengan IHSG yang turun sebesar 5,09%. Dimana saat terjadi Krisis pandemi Covid-19 dan IHSG sempat mengalami penurunan sebesar 30%. Setelah mengalami cutloss di tahun 2020, tepatnya pada pertengahan tahun terjadi pembelian saham baru yaitu membeli saham AALI di harga Rp 6.000/lembar saham, ITMG di harga Rp 8.000/lembar saham, dan UNTR di kisaran harga Rp 13.000/lembar saham. Dan pada akhir tahun 2020, harga saham mengalami kenaikan yang membuat portfolio kami mengalami balik modal. Hal ini sempat menjadi mispersepsi dimana saat itu mendapatkan multibagger namun secara keseluruhan portfolio hanya naik sebesar 2%. Momen di tahun 2020 inilah dimana sering melakukan cutloss dan mengganti atau membeli saham baru kemudian mengalami kenaikan harga pada saham tersebut yang membuat kinerja portfolio menjadi balik modal. Kemudian di tahun 2021, kinerja portfolio naik sebesar 34,65% dibandingkan dengan IHSG yang sebesar 10,08%. Sementara di tahun 2022 kinerja portfolio mengalami kenaikan sebesar 24,80% dibandingkan dengan IHSG sebesar 4,08%.

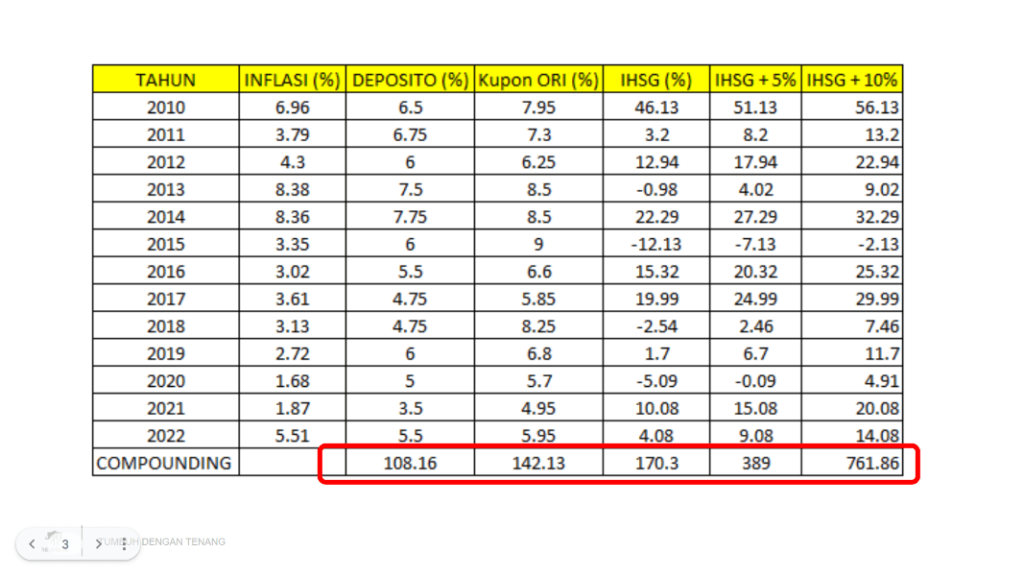

Lalu bagaimana target yang baik supaya cuan namun masih santai? Hal ini salah satunya yaitu mencari saham-saham yang mempunyai potensi naik 100%. Selain ini juga harus mempunyai capaian seberapa persen kinerja portfolio kita harus naik setiap tahunnya. Berikut ini tabel acuan untuk mengukur kinerja portfolio dan mengetahui apakah ini tergolong bagus atau justru malah kurang.

Pada gambar di bawah ini adalah perbandingan antara kenaikan Inflasi, kemudian yield dari Deposito, Kupon ORI, return IHSG dan return IHSG +5% serta IHSG +10%.

Untuk posisi Deposito diambil dari suku bunga BI Rate pada akhir tahun, biasanya bunga bank di Indonesia Deposito lebih rendah daripada bunga BI Rate. Dan pastikan untuk angka di dalam tabel Deposito tersebut tidak mewakili untuk suku bunga Deposito di bank. Seperti contoh, di tahun 2022, BI Rate di angka 5,5% dan dilihat bunga Deposito di bank Mandiri, BRI, BCA yang rata-rata di angka 3% atau bahkan masih menunjukkan di angka 2,5%. Dalam tabel tersebut, secara fokus terletak pada return IHSG +5% dan IHSG +10%, dan bagaimana kinerja portfolio kita secara konsisten bisa mengalahkan market hanya dengan +5% atau +10%. Jika di tahun 2022 terlihat IHSG sebesar 4,08%, maka target minimal yang ingin dicapai pada portfolio saham hanya 14,08% (IHSG +10%). Sementara untuk perhitungan dalam jangka panjang secara compounding dan jika dapat mengalahkan market +10% saja dalam waktu 13 tahun menunjukkan return yang sangat signifikan yaitu sebesar 761,86% dan jauh di atas IHSG, Kupon ORI, maupun jauh di atas bunga Deposito.

Itulah kenapa dalam pencapaian yang tetap tenang menghadapi market yang sangat volatile ini, maka goals kita juga tidak perlu terlalu tinggi yaitu hanya mengalahkan IHSG +10% dan dilakukan secara konsisten setiap tahunnya. Kemudian untuk strateginya hanya menerapkan tiga langkah utama yaitu memliki time horizon panjang atau investasi jangka panjang di atas satu tahun. Yang kedua wajib memilih perusahaan berkinerja bagus. Ketiga, membeli saham di harga yang murah atau wajar. Jika kita membeli saham di harga murah, maka potensi return ke depannya itu akan besar.

Itu tadi pembahasan artikel mengenai tips bagaimana cuan konsisten dengan santai. Nantikan update-an artikel kembali mengenai pembahasan tentang saham yang lebih menarik lagi. Semoga bermanfaat.

Untuk mengetahui secara advance tentang bagaimana cara mencari saham saham yang berpotensi bagger atau mengetahui cara berinvestasi tumbuh dengan tenang tanpa mantengin chart tiap hari. silahkan klik gambar dibawah. Akan kami beritahu bagaimana caranya!

Erose Perwita

Author | Founder theinvestor.id