2 Kategori Saham dengan Potensi Naik Multibagger

Temukan kategori saham yang dipilih oleh the investor dengan alasan potensi naik 1 bagger lebih cepat dan pelajari sisi positif dan negatif dari kedua kategori tersebut.

Sebelum ke pembahasannya jangan lupa download gratis ebook 5 saham undervalue yang sudah kami analisa dengan klik gambar dibawah ini.

KENAPA KAMI HANYA PILIH DUA KATEGORI SAHAM INI!

Pada artikel ini akan membahas mengenai kategori saham, dan kami memilih dua kategori ini karena potensi untuk naik 1 bagger lebih cepat dibandingkan dengan kategori yang lainnya. Lalu apa kategori sahamnya.

Pembahasan ini mengambil materi dari bukunya peter lynch yang berjudul One Up On Wall Street, dimana dalam buku ini menjelaskan ada 6 kategori saham menurut beliau, yaitu Slow growers, Stalwarts, Fast growers, Cylicals, Turnarounds, Asset Plays. Dari keenam kategori tersebut, the investor menggunakan 2 kategori, yaitu turnaround dan fast growers. Alasannya, Karena mengenai potensi mencapai 1 bagger/100% itu lebih cepat dibandingkan kategori lain. Kategori cylicals sendiri juga dimasukkan ke 2 kategori tersebut, jika kinerjanya belum naik masih dianggap turnaround, dan ketika sudah naik dianggap fast growers. Karena ujung-ujungnya adalah kinerjanya, dan kinerjanya itu di kenaikan laba bersihnya. Dan alasan kedua, time horizon tidak terlalu panjang, holding period the investor sekitar 1-3 tahun. Sepanjang 2015 hingga saat ini (2023), sudah cukup sering mendapat 1 bagger. Ketika lompatan kinerja bertemu katalis positif membuat harga sahamnya mengalami kenaikan yang signifikan.

Dua kategori ini ada risiko dan keuntungan yang berbeda. Dimana jika kita berbicara risiko saham berpotensi turnaround, artinya memiliki risiko jauh lebih tinggi dibandingkan dengan saham yang sudah masuk fast growers. Apa sisi positif negatif dari perusahaan 2 kategori tersebut:

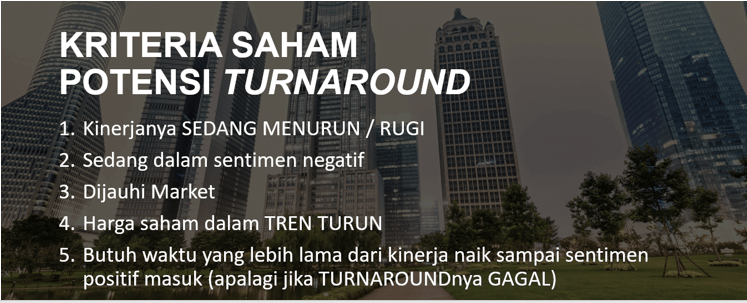

1. Turnaround

Masa turnaround ini adalah dimana kinerja suatu perusahaan sedang menurun, laba bersihnya menurun bahkan sampai minus. Karena perusahaan sedang rugi, maka dalam sentimen negatif dan ketika kinerja sedang jatuh, secara otomatis sahamnya akan dijauhi oleh market. Hal ini mengakibatkan tren harga sahamnya akan mengalami penurunan. Dalam hal kinerja yang menurun kita membutuhkan waktu yang lebih lama untuk menunggu harga sahamnya kembali naik, jika kinerja suatu perusahaan menurun, kita harus memberikan kesempatan perusahaan untuk memperbaiki kinerjanya dan kinerja perusahaan bisa naik, jika tidak maka turnaround gagal, secara otomatis harga sahamnya tidak naik. Bahkan ketika turnaround gagal, sentimen akan semakin negatif dan harga saham juga semakin jatuh. Namun disisi positifnya, harga sahamnya sudah di bottom. Dan nanti ketika kinerja naik + sentimen positif sudah masuk, harga sahamnya akan mengalami kenaikan di awal. Contoh ITMG 2020, saat harga sahamnya masih Rp 6.000 hingga Rp 8.000/lembar saham, saat itu kinerjanya sedang jatuh, harga batu bara jatuh dan dijauhi market. Sekarang bisa lihat seperti GMFI, SMGR, ARCI, ACES, dll.

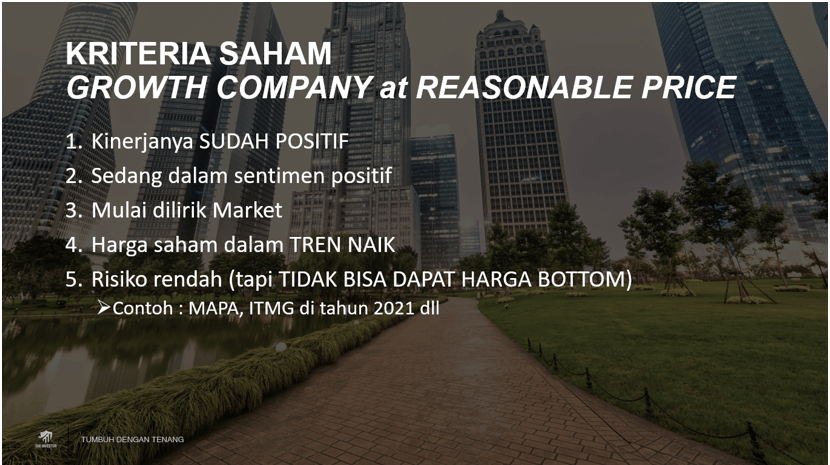

2. Fast growers,

risiko lebih kecil dibandingkan turnaround. Karena beberapa faktor:

– kinerjanya sudah terkonfirmasi naik

– sentimen sudah positif

– membuat sahamnya sudah dilirik market

– dan membuat harga sahamnya dalam tren naik

Ketika kinerja sudah terkonfirmasi naik dan sentimen sudah mulai positif, Kita tidak bisa mengharapkan harga sahamnya di bottom lagi. Jika kondisi seperti ini apakah kita tidak boleh masuk? masih bisa masuk dengan catatan secara valuasi masih tidak terlalu mahal, dan kita yakin kinerjanya akan tetap tumbuh di masa depan nanti. Contohnya tahun 2022, sekitar bulan Agustus yaitu saham MAPA. Harga saham sudah di atas level Rp 3.000/lembar saham. Disini kita tidak bisa menunggu harga saham MAPA untuk dibawah Rp 2.000/lembar saham lagi, kita tidak boleh masuk, karena kinerja sudah terkonfirmasi naik dan sentimen sudah positif, maka di harga Rp 3.000/lembar saham saat itu masih layak dibeli walaupun harganya sudah tidak di bottom. Contoh lain saham ITMG, awal tahun 2022 kemarin harga saham masih sekitar Rp 20.000/lembar saham. Harga segitu masih layak dibeli, namun tidak bisa mengharapkan harganya balik ke Rp 8.000/lembar sahamhal ini tidak bisa terjadi karena kinerjanya sudah terkonfirmasi naik, dan sentimen sudah bagus, maka saat itu di harga Rp 20.000/lembar saham masih layak dibeli.

Itulah kedua kategori saham pilihan the investor, yang memiliki risiko berbeda-beda, maka dari situ kita harus paham tentang profil risiko masing-masing maupun emiten yang kita pilih, kita ikuti selalu dari history emiten tersebut. Nantikan artikel selanjutnya dengan pembahasan yang lebih menarik lagi. Semoga bermanfaat 😊

Untuk mengetahui secara advance tentang bagaimana cara mencari saham saham yang berpotensi bagger atau mengetahui cara berinvestasi tumbuh dengan tenang tanpa mantengin chart tiap hari. silahkan klik gambar dibawah. Akan kami beritahu bagaimana caranya!

Erose Perwita

Author | Founder theinvestor.id